Задача: Акцизное налогообложение. Порядок исчисления и сроки уплаты акцизов: кто платит, виды деятельности Акцизами облагаются товары массового потребления по

Читайте также

1. Теоретические аспекты акцизного налогообложения................................

1.1 Причины выбора акцизов в качестве налога на потребление................. 5

1. 2 Особенности взимания акцизов в РФ в условиях переходной экономики

2.Практические аспекты акцизного налогообложения................................

2.1 Обзор российского законодательства и практики акцизного налогообложения в России............................................................................................................ 14

2.2 Виды акцизов и подакцизных товаров...................................................

Заключение.................................................................................................... 25

Библиографический список литературы......................................................

Введение

Акциз – это косвенный налог, взимаемый с налогоплательщиков, производящих и реализующих подакцизную продукцию, но фактически его уплата перекладывается на покупателя. Акциз – индивидуальный налог на отдельные виды и группы товаров, входящие в специальный перечень.

Акцизы имеют древнюю историю. В прошлых веках система акциза имела всеобъемлющий характер. Так, в Англии в XVIII веке насчитывалось около 200 видов акциза.

Акцизами в России всегда облагались некоторые дефицитные товары либо отдельные виды таких товаров, без которых граждане обойтись не могли и потому были вынуждены их покупать, несмотря на взимание акцизов. В разное время это были совершенно разные товары.

Например, до революции в России существовали табачный, спичечный, нефтяной и сахарные акцизы. И поскольку это были товары массового личного или промышленного потребления, за счет такого обложения бюджет Российской империи получал 61% всех доходов. В 20-е годы, на заре советской власти, акцизами облагались соль, сахар, керосин и спички – в нищей стране брать налоги было больше не с чего.

В СССР акциз использовался в период новой экономической политики, что обусловливалось острой нуждой государства в денежных средствах. Плательщиками акциза были преимущественно государственные предприятия. Система акциза была отменена налоговой реформой 1930-1931 гг. В СССР слово «акциз» употреблялось только для характеристики соответствующих налогов капиталистического государства, хотя в 80-е годы налог с оборота по алкогольной продукции составлял более 10% всех бюджетных доходов. После распада СССР в России вновь введена система акциза.

Товары, с которых взимаются акцизы, обычно обладают общей характерной чертой: спрос на эти товары малоэластичен по отношению к уровню дохода. Акцизы были одним из первых налогов, вводимых в периоды экономической трансформации, поскольку этот налог относительно легко вводить и следить за его уплатой. Эти административные преимущества проистекают из способности налоговых органов осуществлять контроль над физическим объемом определенных товаров вместо того, чтобы полагаться на бухгалтерские книги для взимания налога.

Исторически, акциз считался налогом на производство, а не на потребление, и налагался на производителя, как правило, по месту производства. Этот налог существовал, или существует, на базе фиксированной суммы в расчете на единицу продукции, что дополняет административные преимущества налога. Кроме того, налог может давать значительные доходы, в особенности в расчете на единицу административных издержек, если перечень подакцизных товаров тщательно продуман и включает лишь ограниченный круг товаров.

Актуальность темы курсовой работы состоит в том, что акцизы являются важным источником налоговых поступлений в переходной экономике. Доля доходов, полученных от акцизов, наиболее высока на самом первом этапе переходного периода, благодаря относительной легкости их сбора и четкому определению налоговой базы. Доходы бюджета не являются эластичными по отношению к личным доходам, и поэтому бюджетные поступления от них стабильны. Следует также отметить, что относительная неэластичность акцизов по отношению к доходам вызовет падение относительной важности акцизных доходов с началом экономического роста.

Целью работы является исследование теоретических и практических аспектов акцизного налогообложения. В соответствии с данной целью в исследовании были поставлены следующие задачи:

1. Исследовать причины выбора акцизов в качестве налога на потребление.

2. Проанализировать особенности взимания акцизов в РФ.

3. Осуществить обзор российского законодательства.

4. Рассмотреть классификацию акцизов по видам.

В качестве основных методов в работе использовалось изучение и анализ Налогового Кодекса РФ, инструкций и приказов Министерства по налогам и сборам РФ по вопросам акцизного налогообложения.

1. Теоретические аспекты акцизного налогообложения

1.1 Причины выбора акцизов в качестве налога на потребление

Основными отличиями акцизов от прочих налогов и обязательных платежей на потребление являются, во-первых, их специфическая сфера применения - потребление конкретного товара (услуги) или группы товаров (услуг) и, во-вторых, - безъэквивалентность. Если первое отличает акцизы от таких налогов на потребление с широкой базой обложения, как НДС или налог с продаж, то второе - от всевозможных платежей и сборов за пользование общественными товарами или услугами (гербовые сборы, сборы за пересечение границы и т.д.)

Существует три основных вида акцизов, подразделяемых в зависимости от функции, которую они выполняют. К первой группе относятся так называемые традиционные акцизы - на алкоголь и табачные изделия. Взимание данного вида акциза преследует две основных цели: ограничение потребления вредных для здоровья продуктов и фискальная.

Ко второй группе относятся акцизы на горюче-смазочные материалы, которые помимо фискальной функции выполняют еще и роль платежа за пользование автодорогами, и способа коррекции негативных экстерналий.

Третья группа включает в себя акцизы на так называемые люксовые товары и, как правило, не имеет целенаправленной фискальной функции. В большей степени данный вид акциза призван играть перераспределительную роль, так как основными потребителями люксовых товаров являются более состоятельные граждане. Кроме того, возможно также преследование иных целей, например, поощрение трудоемких производств путем взимания акцизов с продуктов капиталоемких производств, относящихся в некоторых странах к люксовым товарам (автомобили, дорогая электроника и т.д.), поощрение местных производителей или же улучшение внешнеторгового баланса путем взимания акцизов в дополнение к таможенным пошлинам с импортных товаров.

Обложения акцизами определенных товаров, считающихся вредными, или ассоциирующихся с негативными побочными явлениями (табачные изделия и алкоголь, а также, например, бензина и горючего, потребление которых связанно с загрязнением атмосферы) может отчасти воспрепятствовать их потреблению. Такие косвенные результаты могут стать дополнительным эффектом от внедрения налога, однако большинство акцизов вводятся, как это и должно быть, для получения налоговых поступлений.

Для достижения этой цели акцизы должны быть, во-первых, просты как в организации, так и в применении, что достигается за счет поддержания минимального перечня подакцизных товаров. В настоящее время большинство стран ограничило список подакцизных товаров табаком, алкоголем и определенным ассортиментом нефтепродуктов. Доходы от этих товарных групп высоки, круг их производителей относительно узок и большинство товарных категорий четко определены. Во-вторых, ставки налога не должны быть слишком высоки. Если же местные акцизы значительно выше соответствующих налоговых ставок в соседних странах, проблемой может стать контрабанда. Кроме того, если ставки акцизов слишком высоки, может возрасти нелегальное производство, в особенности кустарное производство алкогольных товаров. Подобное производство может стать опасным для общественного здоровья, обеспокоенность которым и было одной из причин введения налога. В-третьих, налог должен взиматься как можно раньше в цепочке начисления добавленной стоимости, т.е. он должен взиматься либо в момент пересечения таможенной границы страны, либо в момент производства (или отгрузки).

При взимании акцизов используются адвалорная, специфическая и смешанная ставки акцизов.

Адвалорной ставкой налога называют такую ставку, при которой сумма налога исчисляется в процентах от стоимости товара, а специфической ставкой - фиксированная сумма налога на единицу товара. Выбор между специфическим и адвалорным налогообложением может зависеть от того, производятся ли подакцизные товары на территории конкретной страны или нет.

В большинстве стран применяются оба вида ставок и, таким образом, соблюдается баланс между плюсами и минусами обоих методов акцизного налогообложения. Кроме того, следует иметь в виду, что в любом случае подакцизные товары облагаются НДС, который сам по себе является адвалорным налогом.

В сущности, выбор между специфической и адвалорной ставками налогообложения является выбором между налогообложением подакцизного товара на основе потребляемого количества и на основе его стоимости. В соответствии с этим принципом, специфические ставки применяются в мире в основном к товарам, имеющим негативные социальные эффекты (алкогольная и табачная продукция), а адвалорные - к предметам люкса, в этом случае налогообложение в основном служит перераспределительным целям.

Вопрос об определении налогооблагаемой базы акцизов особенно актуален в случае применения адвалорной ставки. В этом случае вхождение прочих налогов в облагаемую базу акцизов может существенно изменить обязательства по акцизам.

Акцизы – это вид косвенных налогов на товары массового потребления, сумма акциза включается в цену товара и тариф.

Предприятия должны начислять в бюджет акцизы:

1) при натуральной оплате труда подакцизными товарами собственного производства;

2) при обмене подакцизных товаров на продукцию других предприятий;

3) при передаче подакцизных товаров безвозмездно;

4) при реализации подакцизных товаров по ценам ниже рыночных.

Если в этих операциях задействованы подакцизные товары первой группы, то их стоимость для целей налогообложения определяется исходя из максимальных отпускных цен без учета акциза на аналогичные товары. Максимальная цена определяется за 10 дней, предшествующих дню реализации этих товаров. Если в этом периоде аналогичная продукция не реализовывалась, то для определения оборота применяются рыночные цены без учета акциза, сложившиеся в данном регионе. Сумма налога, подлежащая начислению в бюджет, определяется по формуле:

С = Н х А /100,

где С – сумма акциза; А – ставка акциза в процентах;

H – стоимость подакцизной продукции исходя из максимальных или рыночных цен с учетом акциза. Если на подакцизные товары установлены твердые ставки (товары второй группы), акцизы уплачиваются также с сумм денежных средств, получаемых организациями за производимые и реализуемые ими подакцизные товары в виде финансовой помощи, пополнения фондов специального назначения, а также со стоимости опциона.

Сумма налога, подлежащая внесению в бюджет, определяется как разница между начисленной суммой акциза и суммой акциза, уплаченной при приобретении подакцизных материалов. К зачету принимается только та сумма уплаченных акцизов при приобретении материалов, которые в отчетном периоде фактически использованы для производства подакцизных товаров:

СБ = С – C1,

где СБ – сумма акциза, подлежащая внесению в бюджет;

С – сумма акциза, начисленная в бюджет;

C1 – сумма акциза, уплаченная по сырью, использованному (списанному) для производства подакцизных товаров в отчетном периоде. Акцизы уплачиваются в бюджет в следующие сроки:

1) не позднее тридцатого числа месяца, следующего за отчетным месяцем, – по подакцизным товарам (за исключением природного газа), реализованным с первого по пятнадцатое число включительно отчетного месяца;

2) не позднее пятнадцатого числа второго месяца, следующего за отчетным месяцем, – по подакцизным товарам (за исключением природного газа), реализованным с шестнадцатого по последнее число отчетного месяца.

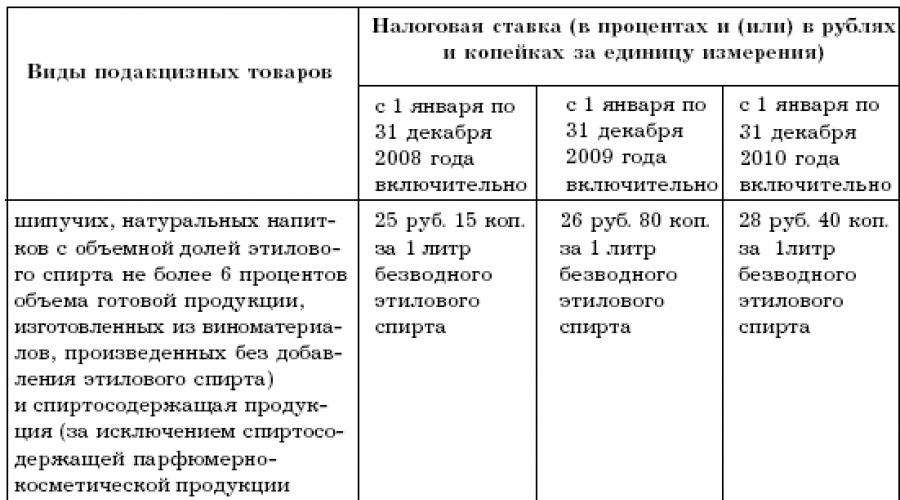

Согласно НК РФ ст. 193 п. 1 налогообложение подакцизных товаров осуществляется по ставкам, приведенные в таблице 10. Акцизы по природному газу уплачиваются в бюджет исходя из фактической реализации не позднее двадцатого числа месяца, следующего за отчетным. Акцизы на нефть, включая газовый конденсат, зачисляются на раздел 1030313, а на газ – на 1030312 в соответствии с новой бюджетной классификацией и вносятся плательщиками в следующие сроки:

1) организациями и предприятиями со среднемесячными платежами более 100 000 руб. – исходя из фактической реализации за каждую истекшую декаду:

а) тринадцатого числа текущего месяца – за первую декаду;

б) двадцать третьего числа текущего месяца – за вторую декаду;

в) третьего числа следующего за отчетным месяца – за остальные дни отчетного месяца;

2) организациями и предприятиями со среднемесячными платежами от 10 000 до 100 000 руб. – исходя из фактической реализации продукции за истекший календарный месяц в срок не позднее двадцатого числа следующего месяца;

3) организациями и предприятиями со среднемесячными платежами менее 10 000 руб. – ежеквартально исходя из фактической реализации продукции за истекший квартал в срок не позднее двадцатого числа каждого месяца, следующего за отчетным кварталом.

Акциз на нефть, включая газовый конденсат, экспортируемую с таможенной территории РФ, уплачивается до истечения 30 дней со дня оформления коносамента, приемо-сдаточного акта или железнодорожной накладной.

Размер авансового платежа по акцизам, уплачиваемого при приобретении акцизных или региональных специальных марок, по подакцизным товарам, подлежащим обязательной маркировке, устанавливается Правительством РФ и не превышает 1 % установленной ставки акциза на алкогольную продукцию с объемной долей этилового спирта свыше 25 %.

Таблица 10

Подакцизные товары условно можно разделить на две группы:

1) товары, для которых объект налогообложения – это стоимость подакцизных товаров в отпускных ценах без акциза (ювелирные изделия, легковые автомобили);

2) товары (алкогольная продукция, пиво, табачные изделия и др.), для которых объект налогообложения – это объем реализованных подакцизных товаров в натуральном выражении.

Ставки акцизов на товары бывают трех видов:

1) единые – для товаров, сорта которых внутри группы мало отличаются по качеству и ценам (соль, спички, сахар);

2) дифференцированные – для товаров, классифицируемых по различным качественным признакам: цвету, крепости (вина, ткани и пр.);

3) средние – для однородных товаров, сорта которых имеют разный уровень цен (табачные изделия).

По способу взимания делятся на индивидуальные и универсальные. Индивидуальные акцизы устанавливаются на отдельные виды товаров и услуг и взимаются по твердым ставкам с единицы измерения товара (услуг). Универсальные же взимаются с валового оборота.

Для первой группы ставка акциза установлена в процентах к отпускной цене (не включающей акциз):

А = (С / (Q – С)) х 100 = (С / Н) х 100,

где А – ставка акциза;

С – сумма акциза;

Q – стоимость продукции в отпускных ценах, включающая акциз; H – стоимость продукции в отпускных ценах без акциза.

Тогда сумма акциза, которая должна быть начислена в бюджет, определится по формуле:

С = Н х А/100.

Ставки акцизов по ввозимым товарам делятся на адвалорные, специфические и комбинированные.

Эта ставки действуют в отношении как отечественной, так и импортируемой продукции. Сумма акциза по ввозимым товарам определяется простым умножением таможенной стоимости (без учета таможенных сборов) на ставку акциза. Поэтому сумма подлежащего уплате акциза по импортируемым товарам увеличивается.

Пиво, вино, водка, сигареты и некоторые другие подакцизные товары при их ввозе на российскую территорию облагаются по ставкам в рублях за единицу товара (ранее специфические ставки устанавливались в экю на единицу изделий). При этом ставки акцизов по этиловому спирту и алкогольной продукции теперь рассчитываются за единицу объемного содержания этилового спирта в готовой продукции. Старый порядок расчета акцизов (за 1 л готовой продукции) сохранился только по вину, слабоалкогольным напиткам и пиву.

Комбинированные ставки представляют собой сочетание адвалорного и специфического способа обложения. Ставка определяется в процентах от таможенной стоимости, но не ниже определенного количества рублей за единицу измерения.

Основное различие между адвалорными и специфическими ставками состоит в том, что во втором случае величина акциза не зависит от таможенной стоимости товара. На практике это благоприятствует производству и реализации более дорогих и качественных видов продукции.

Сумма акциза по подакцизным товарам, в отношении которых установлены адвалорные (в %) ставки акциза, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы:

где С – сумма акциза;

H – налоговая база (таможенная стоимость товара, увеличенная на сумму подлежащей уплате таможенной пошлины);

А – ставка акциза в процентах.

Сумма акциза по подакцизным товарам, в отношении которых установлены твердые (специфические) ставки акциза, исчисляется как произведение соответствующей ставки акциза и налоговой базы:

где С – сумма акциза;

А – ставка акциза в рублях и копейках за единицу измерения товара;

Кт – количество товара (в единице измерения, за которую установлена данная ставка акциза).

Сумма акциза по подакцизным товарам, в отношении которых установлены твердые (специфические) ставки акциза и которые подлежат маркировке акцизными марками, исчисляется как сумма акциза, подлежащая уплате, за вычетом суммы авансового платежа, уплаченного при покупке акцизных марок:

Спл = Собщ – См,

где Спл – сумма акциза, подлежащая уплате;

Со6щ – общая сумма акциза по товарам декларируемой партии, отнесенным к одной товарной подсубпозиции ТН ВЭД России, рассчитанная по формуле:

где С – сумма акциза в отношении товаров определенной емкости или расфасовки, рассчитанная по формуле:

Ст = Кт х Ку х А х Кк,

где Кт – количество товаров определенной емкости или расфасовки (для табачных изделий – количество пачек, для алкогольной продукции – количество бутылок или иных емкостей);

Ку – коэффициент, учитывающий соответствующую емкость или расфасовку (для табачных изделий – количество изделий в пачке, для алкогольной продукции – объем бутылок или иных емкостей);

А – ставка акциза в рублях и копейках за единицу измерения;

Кк – коэффициент, учитывающий объемное содержание безводного (стопроцентного) этилового спирта, содержащегося в алкогольной продукции (крепость). Коэффициент Кк используется в случае, если ставка акциза установлена за 1 л безводного (100 %-ного) этилового спирта, содержащегося в подакцизных товарах;

С – часть суммы акциза, уплаченная при покупке акцизных марок за товары декларируемой партии, отнесенные к одной товарной подсубпозиции ТН ВЭД России, рассчитанная по формуле:

См = Стм х Км,

где С – стоимость акцизной марки в рублях, установленная Правительством РФ;

К – количество марок.

Торговая организация имеет право уменьшить сумму акциза по подакцизным товарам.

Вычетам подлежат суммы акциза, предъявленные продавцами и уплаченные:

1) при приобретении подакцизных товаров (за исключением нефтепродуктов);

2) при ввозе подакцизных товаров на таможенную территорию РФ;

3) при приобретении выпущенных в свободное обращение, в дальнейшем использованных в качестве сырья для производства подакцизных товаров (за исключением нефтепродуктов).

Вычетам подлежат суммы:

1) акциза, уплаченные на территории РФ по спирту этиловому, произведенному из пищевого сырья, использованному для производства виноматериалов, в дальнейшем использованных для производства алкогольной продукции;

2) акциза, уплаченные в случае возврата покупателем подакцизных товаров (в том числе возврата в течение гарантийного срока) или отказа от них.

Налоговые вычеты производятся на основании расчетных документов и счетов-фактур, выставленных продавцами при приобретении налогоплательщиком подакцизных товаров, либо предъявленных налогоплательщиком собственнику давальческого сырья (материалов) при его производстве, либо на основании таможенных деклараций или иных документов, подтверждающих ввоз подакцизных товаров на таможенную территорию РФ и уплату соответствующей суммы акциза.

Вычету подлежит сумма акциза в размере, не превышающем расчетную сумму акциза, исчисленную по формуле:

С = (А х К) / 100% х О,

где С – сумма акциза, уплаченная по спирту этиловому, используемому для производства вина;

А – налоговая ставка за 1 л 100 %-ного (безводного) этилового спирта;

К – крепость вина;

О – объем реализованного вина.

Сумма акциза, превышающая сумму акциза, исчисленную по указанной формуле, относится на счет доходов, остающихся в распоряжении торговой организации после уплаты налога на прибыль организации.

Налоговые вычеты производятся при представлении в налоговые органы следующих документов:

1) копии договора с покупателем (получателем) нефтепродуктов, имеющим свидетельство;

2) реестров счетов-фактур с отметкой налогового органа, в котором состоит на учете покупатель (получатель) нефтепродуктов. Форма и порядок представления реестров в налоговые органы определяются Министерством финансов РФ.

При ввозе подакцизных товаров на таможенную территорию Российской Федерации в зависимости от избранного таможенного режима налогообложение производится в следующем порядке:

1) при выпуске подакцизных товаров для свободного обращения и при помещении подакцизных товаров под таможенные режимы переработки для внутреннего потребления и свободной таможенной зоны, за исключением подакцизных товаров, ввезенных в портовую особую экономическую зону, акциз уплачивается в полном объеме;

2) при помещении подакцизных товаров под таможенный режим реимпорта налогоплательщиком уплачиваются суммы акциза, от уплаты которых он был освобожден либо которые были ему возвращены в связи с экспортом товаров в соответствии с настоящим Кодексом, в порядке, предусмотренном таможенным законодательством Российской Федерации;

3) при помещении подакцизных товаров под таможенные режимы транзита, таможенного склада, реэкспорта, беспошлинной торговли, свободного склада, уничтожения и отказа в пользу государства, а также под таможенный режим свободной таможенной зоны в портовой особой экономической зоне акциз не уплачивается;

4) при помещении подакцизных товаров под таможенный режим переработки на таможенной территории акциз не уплачивается при условии, что продукты переработки будут вывезены в определенный срок. При выпуске продуктов переработки для свободного обращения акциз подлежит уплате в полном объеме с учетом положений, установленных Таможенным кодексом Российской Федерации;

5) при помещении подакцизных товаров под таможенный режим временного ввоза применяется полное или частичное освобождение от уплаты акциза в порядке, предусмотренном таможенным законодательством Российской Федерации.

Акцизная марка – специальный знак, имеющий одну или несколько степеней защиты, наклеиваемый на подакцизный товар.

С 1 января 2006 г. действует новая статья НК РФ – ст. 179.2 «Свидетельства о регистрации организации, совершающей операции с денатурированным этиловым спиртом», с изменениями на 2007 г. В ней предусмотрена выдача свидетельства на производство денатурата и свидетельства на производство не содержащей спирта продукции с использованием в качестве сырья денатурированного этилового спирта.

Ставки акцизов и таможенных пошлин в РФ устанавливает правительство. Свое отображение принятые решения находят в Налоговом кодексе.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Поэтому нужно детальнее разобраться какие бывают ставки и почему твердые ставки исчисляются в абсолютной сумме.

Общие сведения

Будучи косвенным налогом, акциз несвязан с получением выгоды продавцом продукции. Его основной функций является наполнение местного и федерального бюджета.

Акцизный сбор широко применяется в разных странах мира. Порядок начисления этого налога установлен . Налоговым периодом считается календарный месяц.

Перечень подакцизной продукции непосредственно закреплен положениями . Определение налоговой базы происходит с учетом предписаний .

У акцизного сбора есть много общего с НДС. Однако акцизом облагается вся стоимость реализуемого товара, тогда как НДС охватывает только часть стоимости продукции.

К тому же акцизный сбор не применяется в отношении выполненной работы или оказанных услуг. Акциз входит в тройку косвенных налогов по наполнению государственного бюджета. Двумя другими конкурентами является НДС и таможенная пошлина.

При этом акцизный сбор применяется в отношении ограниченного количества подакцизной продукции и с дифференцированными ставками по группам товаров.

Этот вид налога уплачивают следующие лица:

- организации;

- индивидуальные предприниматели;

- лица, занимающиеся перевозкой товаров через границу.

Но даже с учетом выборочности объектов налогообложения размер акцизного сбора достигает 20% от общих поступлений в бюджет государства.

В то же время эти показатели указывают на определенные недостатки в работе отечественной системы налогообложения. Так как косвенные налоги сдерживают развитие российской экономики.

Анализ ситуации показывает, что правительство преимущественно заботиться о наполнении бюджета, но, не научилось использовать потенциал прямых налогов.

Для сравнения необходимо отметить, что в развитых государствах 2/3 бюджета составляют прямые налоги.

Тогда как в развивающихся странах эта цифра приходится на косвенное налогообложение. Конечно, государству легче собирать косвенные налоги, особенно во время инфляции.

Это связано с тем, что объем поступлений в бюджет зависит от стоимости продукции, а не от прибыли предприятий. Как следствие правительству удается минимизировать потери стоимости налоговых поступлений.

Понятие акцизного налога

Акциз - это косвенный налог, который устанавливается в отношении товаров массового потребления. Таким образом, покупатель является налогоплательщиком, а продавец (производитель) налоговым агентом.

Продукция, в отношении которой устанавливаются ставки акцизного сбора, считается подакцизной. Перечень налогооблагаемых товаров определяет правительство.

Сегодня к подакцизной продукции относится:

- этиловый спирт;

- спиртосодержащая продукция;

- ликероводочные изделия;

- табачная продукция;

- легковые автомобили;

- мотоциклы с мощностью мотора от 150 л. с.;

- бензин, дизтопливо;

- моторные масла;

- прямогонный бензин;

- печное топливо;

- параксилол;

- авиационный керосин;

- природный газ (согласно с ).

Не относятся к подакцизным товарам:

- Лекарственные препараты, включая продукцию ветеринарного назначения.

- Парфюмерно-косметическая продукция.

- Виноматериалы.

Акцизный налог выполняет две основные функции, регулирующую и фискальную.

Ограничения установленные российским налоговым законодательством на ввоз импортной продукции или введение повышенных акцизных ставок позволяют влиять на уровень потребления различных товаров.

Если рассматривать вопрос о налогообложении алкоголя, то, согласно статистике повышенные налоговые ставки являются единственным способом, влияющим на снижение его производства.

Что касается налогообложения транспортных средств, то здесь просматривается фискальная функция налога. Ведь большая часть транспортных средств с мощностью двигателя от 2500 см³ поставляется из-за границы.

Следовательно, правительство вынужденно заботиться о защите российского производителя и следить за сохранением конкурентоспособности отечественной продукции.

Что относится к объектам

Объектом налогообложения считаются операции, отображенные в .

Сюда входит:

- продажа продукции произведенной в России;

- отчуждение конфискованных товаров;

- передача произведенной продукции владельцам предоставленного сырья;

- передача выпущенных товаров для будущего производства неподакцизной продукции, за исключением этилового спирта;

- передача товаров продукции для личных нужд внутри страны;

- предоставление товаров в уставный фонд юридического лица;

- передача предприятием выпущенной продукции лицу, которое выходит из состава участников предприятия;

- передача изготовленных товаров с целью дальнейшей переработки;

- ввоз продукции на территорию страны;

- получение этилового спирта предприятием, обладающим свидетельством на изготовление неспиртосодержащей продукции;

- прием прямогонного бензина юридическим лицом, обладающим свидетельством для его переработки.

Вышеуказанные операции касаются только подакцизной продукции. Перечень операций, не подпадающих под налогообложение, утвержден .

Акцизом не облагается:

Указанные в 1 и 2 пункте операции освобождаются от налогообложения в том случае, если по ним ведется отдельный учет, связанный с производством и реализацией подакцизной продукции.

Таблица определение налогово базы

Виды ставок акцизов

Налоговое законодательство выделяет следующие виды налоговых ставок:

- Адвалорную ставку.

- Специфическую ставку.

- Комбинированную ставку.

Адвалорная

Что касается адвалорных ставок, то они единые по всей стране и устанавливаются в процентах к подакцизным товарам. Этот вид налоговых ставок преимущественно используется в Таможенном тарифе.

Поэтому при использовании адвалорной ставки сумма налога на импортную продукцию рассчитывается по таможенной стоимости товара.

Сильные стороны этой пошлины заключаются в следующем:

- она обеспечивает стабильную тарифную защиту внутреннего рынка страны;

- она обеспечивает предельную прозрачность используемых тарифных инструментов.

Слабой стороной адвалорной ставки является то, что необходимо постоянно осуществлять таможенные расчеты стоимости продукции.

Твердая (специфичная)

Специфические ставки по подакцизным товарам устанавливаются в фиксированном размере за единицу продукции.

Комбинированная

Комбинированная ставка акциза - это сочетание двух предыдущих видов сбора.

Для расчета суммы налога можно применить следующую формулу:

Где, CА – сумма акциза,

Ос – объем реализованного товара,

Ас – твердая ставка акциза,

Оа – стоимость реализованного товара,

Аа – адвалорная ставка.

Законные основания

Основным нормативным актом, регулирующим вопрос налогообложения, является Налоговый кодекс. Порядок начисления акцизного сбора регулируется гл.22 НК РФ.

Процентная налоговая ставка по акцизам (таблица)

Налогообложение подакцизной продукции происходит на основании .

Ниже будут рассмотрены размеры акцизного сбора на следующие товары:

- алкогольную продукцию;

- бензин;

- дизельное топливо;

- табачные изделия.

На алкогольную продукцию (спирт)

Размер акцизного сбора на спиртосодержащую продукцию составляет:

Акцизный сбор на алкоголь считается самым доходным среди акцизов. При этом налоговые ставки на водку значительно выше остальных.

Это объясняется попыткой правительства снизить производства крепких алкогольных напитков (см. подзаголовок «Понятие акцизного налога»). Налоговое бремя за единицу товара рассчитывается исходя из процентного содержания спирта.

Основным источником прибыли от акцизов на алкоголь является этиловый спирт. Применение акциза значительно сокращает бюджетные потери.

На бензин

Размер акциза на нефтепродукты составляет:

На дизельное топливо

Размер акцизного сбора на дизельное топливо составляет:

Фото: таблица ставок на дизельное топливо

На сигареты

Размер акциза на табачные изделия составляет:

Стоит отметить, что около 90% акцизных поступления от табачной продукции приходится именно на сигареты. К остальной табачной продукции применяются дифференцированные налоговые ставки.

Налогообложение курительного табака связано с тем, что этот продукт способен заменить сигареты фабричного производства.

Базой для исчисления налога является розничная стоимость одной сигареты или килограмм табака. Способ уплаты акцизного сбора за табачные изделия предусматривает внесение авансовых платежей.

Такой подход гарантирует полноту уплаты акцизного сбора за каждую единицу табачной продукции. Еще одним видом обеспечения уплаты налога может служить банковская гарантия или страховое покрытие.

Пример расчета суммы

Ранее уже приводился пример расчета суммы акцизного сбора по комбинированной ставке (см. подзаголовок «Комбинированная»).

Поэтому рассмотрим, как исчисляются твердые ставки. Как уже говорилось для расчета налоговой суммы необходимо объем реализованной продукции умножить на ставку акцизного сбора.

1. Косвенные налоги

акцизы

налог на прибыль

НДС

таможенные пошлины

налог на недвижимость

подоходный налог

2. Социальные группы людей, более всего нуждающиеся в государственной поддержке в условиях быстрой инфляции

лица, у которых рост номинальных доходов отстает от роста цен

участники «теневой» экономики

лица с фиксированными номинальными доходами

предприниматели, производящие потребительские товары

3. Кейнсианская антиинфляционная политика включает …

увеличение государственных расходов

сокращение дефицита госбюджета

повышение учетной ставки

сокращение налоговых ставок

4. Среди инструментов денежно-кредитной политики государства нет …

операций на открытом рынке

рефинансирования банков

изменений в налоговой базе

депозитных операций

5. Принцип распределения налогового бремени используется при анализе налогообложения …

субъектов хозяйственной деятельности (физических и юридических лиц)

российских и иностранных юридических лиц

отдельных экономических районов в пределах одного государства

транснациональных корпораций, действующих на территории РФ

6. Решение проблемы внешних эффектов по Р. Коузу предполагает …

введение государством налога на производителей экстерналий

уплату нарушителем единовременного штрафа

решение вопроса между производителем экстерналий и пострадавшими без привлечения государства

решение вопроса между производителем экстерналий и пострадавшими в суде

7. Впервые основные принципы налогообложения были сформулированы …

А.Смитом

Д.Рикардо

К.Марксом

Дж.Кейнсом

8. Приоритеты отдельных видов экономической политики в условиях плавающего обменного курса

фискальная политика, которая имеет сравнительное преимущество в регулировании как внутреннего, так и внешнего баланса страны

денежная политика, которая имеет сравнительное преимущество в регулировании внешнего баланса

поддержание устойчивости курса национальной валюты и конкурентоспособности национальной экономики

денежная политика, имеющая сравнительное преимущество в регулировании внутреннего равновесия, а фискальная – в поддержании внешнего баланса

9. Если Центральный банк повышает учетную ставку, то это может привести к …

снижению общей величины резервов коммерческих банков

стимулированию величины вкладов населения на депозитные счета в отделения Центрального банка страны

снижению объема ссуд, предоставляемых Центральным банком коммерческим банкам

увеличению общей суммы резервов коммерческих банков

10. Сумма объема потребления и объема сбережения за текущий период времени равна …

объему дохода

величине инвестиций и затрат на потребительские товары

объему всех выкупленных ценных бумаг и сбережений населения

сумме средств, вложенных в производство и израсходованных в нематериальной сфере

11. Изменение цен в макроэкономической неоклассической модели является … политики.

результатом монетарной

результатом фискальной

только сочетанием монетарной и фискальной

результатом как фискальной, так и монетарной

12. Выходные показатели индикативного плана включают в свой состав …

развитие культурных связей с зарубежными государствами

важнейшие ориентиры социально-экономического развития страны

рычаги воздействия государственных органов на социально-экономическое развитие

необходимые объемы производственных и финансовых ресурсов

развитие связей внутри государства

13. Акцизами облагаются товары массового потребления по … ставкам.

прогрессивным

пропорциональным

твердым

регрессионным

14. Причина появления институтов в рыночном хозяйстве – … издержки.

низкие трансакционные

высокие трансакционные

низкие производственные

высокие трансформационные

15. Меры государственного регулирования, которые могут способствовать снижению темпов инфляции в условиях, когда использованы все производственные ресурсы, но высокая инфляция сохраняется:

покупка государственных облигаций на открытом рынке и увеличение налоговых ставок

продажа государственных облигаций на открытом рынке и снижение налоговых ставок

продажа государственных облигаций на открытом рынке и сокращение государственных расходов

покупка государственных облигаций на открытом рынке и увеличение государственных расходов

16. Основная функция антимонопольных органов

регулирование продовольственных цен

снижение издержек производства

контроль за использованием экономических ресурсов

развитие конкурентных отношений

17. Главная целевая установка социально-экономического развития страны

повышение уровня благосостояния правящего класса

рост благосостояния народа

повышение уровня денежных доходов населения

борьба с инфляцией монетаристскими методами

18. Предельная склонность к потреблению – это …

отношение прироста потребления к приросту сбережений

соотношение между приростом объема дохода и величиной потребленных ресурсов

доля прироста объема потребления в единице прироста дохода

соотношение между объемом сбережения и объемом потребления за данный период времени

19. Теория прав собственности рассматривает проблемы …

размывания прав собственности

внешних эффектов

спецификации прав собственности

многообразия форм собственности в современной экономике

возникновения прав собственности

20. Когда производимые государством общественные блага финансируются за счет налогов, эффективность их производства достигает максимума при …

единой ставке налога

дифференцированной ставке налога

ограничении круга потребителей

бесплатности общественных благ

21. Совокупный спрос в пределах национальной экономики – это …

расходы государственного бюджета и инвестиционный спрос

чистый экспорт и спрос хозяйствующих субъектов

спрос всех макроэкономических субъектов экономики

инвестиционный спрос фирм и потребительский спрос населения

22. По масштабам изъятия дополнительными не являются налоги на …

имущество

доходы

наследство

транспортные средства

23. Фискальная политика, проводимая государством влияет …

только на предприятия государственного сектора экономики

только на коммерческие фирмы

только на предприятия теневого сектора

на все макроэкономические субъекты

24. В структуру банковской системы России не входит(ят) …

Центральный банк России

Сбербанк Российской федерации

региональные коммерческие банки

фондовые биржи

25. Инвестиции – это …

доход, не израсходованный в данном периоде

вложения во все виды производственных ресурсов

приобретение жилой недвижимости

доход, использованный для приобретения потребительских товаров

26. Государственный долг – это сумма предшествующих …

государственных расходов

бюджетных дефицитов

расходов на оборону

будущих выплат иностранным заемщикам

27. Если государственные расходы и чистый экспорт равны нулю, а совокупное предложение превышает совокупный спрос, то …

сбережения населения превышают инвестиции

сбережения равны инвестициям

номинальный объем выпуска останется неизменным

реальный ВВП будет возрастать

28. К функциям государства с рыночной системой институтов относятся …

кредитно-денежная и бюджетно-налоговая политика на различных фазах экономического цикла

установление «правил игры» в обществе

установление единых норм и стандартов для измерения качества продукции

регулирование цен и объемов производства продукции в частном секторе экономики

29. В рамках институционального подхода границы государства определяются …

его захватнической политикой

его способностью осуществлять контроль на определенной территории и облагать налогом граждан

политической волей лидеров государства

установлением формальных «правил игры» на определенной территории

30. Зависимость суммы налоговых поступлений в бюджет от уровня процентной ставки иллюстрируют кривая …

Лоренца

Лафатера

Лаффера

Филлипса

31. Сбережения – это …

имущество товаропроизводителей и сбережения населения

фактические кассовые остатки всех субъектов хозяйственной деятельности

часть дохода, вложенная в ценные бумаги

часть дохода экономических агентов, не израсходованная в данный период времени

32. Фискальная функция налогов заключается в …

перераспределении национального дохода

стимулировании различных форм производственной деятельности

собирании средств для государственного бюджета

контроле за движением цен на товары и услуги

33. Потребление – это …

часть дохода субъектов хозяйственной деятельности, израсходованная в текущем периоде на потребительские товары и услуги

часть дохода экономических агентов, предназначенная на приобретение товаров и услуг в будущем периоде

накапливаемый на банковских счетах остаток дохода

приобретение краткосрочных государственных облигаций

34. Признаки, по которым определяется превышение критической точки налогообложения

непропорционально медленный рост поступлений в бюджет или их сокращение при очередном повышении налоговой ставки

уменьшение капитальных вложений, снижение темпов экономического роста и ухудшение материального положения населения

скрытое и явное уклонение от налогов (рост теневой экономики)

широкая дифференциация налогов

разнообразие льгот отраслям и фирмам

35. Налоги на товары и услуги, устанавливаемые в виде надбавок к цене или тарифу – … налоги.

импортные

антидемпинговые

прямые

косвенные

36. Неэффективность рыночного ценообразования при производстве общественных благ проявляется в том, что …

страны, полагающиеся только на рыночный механизм, превращаются в отсталые общества

снижается образованность общества

не создаются транспортные коммуникации там, где они могут оказаться наиболее перспективными

предельные издержки формирования цены общественных благ выше предельных затрат на их изготовление

37. Государственные расходы увеличивают реальный ВВП когда государственные расходы …

направляются на закупки товаров и услуг, а не на оплату труда чиновников

сопровождаются увеличением предложения денег

не вытесняют равновеликого объема расходов в негосударственном секторе экономики

финансируются за счет выпуска государственных займов

38. Автономные инвестиции – это …

капиталовложения, произведенные согласно планам развития предприятия

объем ценных бумаг, приобретенных на вторичном рынке

приобретение хозяйствующими субъектами (фирмами) облигаций по краткосрочным государственным обязательствам

инвестиции в предпринимательский сектор экономики

Метки: РАНХиГС, Тест с ответами

Здравствуйте! В этой статье мы расскажем про специфику налога акциз.

Сегодня вы узнаете:

- Какие товары и операции с ними облагаются акцизом;

- Как рассчитать акциз и где посмотреть ставки по нему;

- Какие законодательные изменения по акцизам с 2017 года взбудоражили российский бизнес.

Иностранное слово акциз было занесено в российскую действительность вместе с нововведениями Петра Великого. С тех пор этот налог верно служит делу пополнения госбюджета.

У него общегосударственный ареал – то есть регионы не вправе корректировать ставки, дополнять или сокращать перечень подакцизной продукции. Акциз принадлежит к группе косвенных налогов, то есть запрятан от глаз налогоплательщика в конечную стоимость товара и, в отличие от прямых налогов, собирает свою долю исподволь.

Особенности налога акциз

Акциз – это налог на товары массового потребления, которые являются скорее излишеством, чем необходимостью, и зачастую признаются вредными для здоровья.

Государство никогда не облагает акцизом потребительскую корзину – то есть такой минимальный набор товаров и услуг, которые помогают человеку поддерживать жизненную энергию и обеспечивать себе минимальный комфорт: хлеб, яйца, молоко, постельное белье, школьные товары, газоснабжение…

С другой стороны, любители сигарет, винно-водочной продукции и приверженцы перемещения на своих собственных легковых авто рассматриваются как зажиточные граждане с лишними средствами, они в конечном счете и уплачивают акциз, включенный в стоимость изделия.

Государство в данном случае действует в некоторой степени как Робин Гуд, не трогая бедных с их скромными продуктами для выживания и обирая богатых. С той небольшой разницей, что деньги богатых передаются не бедным, а в казну.

Уплата акцизов – колоссальный источник денежных вливаний в бюджет. Достаточно представить себе, что по некоторой продукции акциз составляет половину ее стоимости, а иногда и две трети от цены. Кроме того, акцизы служат удобным инструментом государственного регулирования спроса на отдельные группы товаров.

Подакцизная продукция и исключения из общего правила

181-я статья Налогового кодекса предлагает исчерпывающий список подакцизных товаров.

Все эти многочисленные наименования можно условно разделить на группы:

В той же 181-й статье перечислена продукция, которую можно «заподозрить» в принадлежности к подакцизным товарам, но в действительности они не облагаются этим налогом:

- Лекарственные средства;

- Ветеринарные препараты;

- Парфюмерно-косметическая жидкость в емкостях до 100 мл.;

- Отходы от производства спирта;

- Виноматериалы, сусло.

Кто и при каких операциях платит акцизы

Плательщики акциза представлены такими группами:

- – как российские, так и иностранные компании;

- Перевозчики подакцизных товаров через таможенную границу.

Основные операции, при которых вы уплачиваете акциз, в статье 182 НК фигурируют как объекты налогообложения.

При этих наиболее распространенных ситуациях у вас возникает обязанность заплатить акциз:

|

Операция |

Комментарий |

|

Реализация подакцизной продукции компанией-изготовителем |

Вам не удастся обойти акциз, даже если вы подарили вашу продукцию или расплатились ей. В глазах закона это также «реализация», то есть операция облагается акцизом. Пример . Вы продаете изготовленные вами сигареты оптовым покупателям |

|

Передача продукции компанией-изготовителем лицу, предоставившему давальческое сырье |

Если ваша компания обладает нужным оборудованием для изготовления подакцизного товара, вы можете взять подряд, то есть выполнить работу по заказу стороннего лица – из его собственных материалов. Пример . Ваш заказчик привез несколько тонн винограда, вы изготавливаете из них вино за плату по договору и возвращаете готовый продукт вашему нанимателю – при факте передачи появляется обязательство перед государством в уплате акциза |

|

Перемещение подакцизного товара внутри компании для изготовления неподакцизной продукции |

Сырье, изготовленное организацией, не покидает ее пределов, а пускается в дальнейшую работу для изготовления конечного продукта. «Внутри компании» – необязательно внутри одного здания. Это могут быть другие филиалы, цеха, отделы, участки, секторы, представительства. Пример . Вы передали изготовленный вами ликер в кондитерский цех для выпуска конфет с ликерной начинкой. Вы платите акциз при факте перемещения |

|

Использование внутри компании |

Пример. Вы передаете часть произведенного вами бензина для заправки автотранспорта вашей компании |

|

Импорт подакцизных товаров |

Пример . Вы ввозите моторное масло из другой страны. Вы уплачиваете акциз таможенному органу при декларировании товара |

Важно! При перемещении подакцизной продукции внутри компании есть исключения, когда акциз не уплачивается (пп.8 п.1 ст.182 НК). К ним относятся:

- Передача в дальнейшую переработку прямогонного бензина, с целью производства продукции нефтехимии. Но при условии, что организация имеет свидетельство на совершение операций с прямогонным бензином.

- Передача в дальнейшую переработку денатурированного этилового спирта для производства продукции, которая не содержит спирт. Организация также должна иметь соответствующее свидетельство, но на совершение операций с денатурированным спиртом.

- Передача продукции из спирта-сырца ректификованного этилового спирта с целью дальнейшего производства алкогольной или подакцизной продукции, содержащей спирт.

- Передача этилового спирта для производства парфюмерно-косметической продукции, а также используемой в бытовой химии, содержащей спирт. Эта продукция должна быть упаковала в металлическую тару с аэрозолем.

В том случае, если в производственном цикле продукция проходит несколько стадий переработки и передается не одному структурному подразделению компании, то, с целью налогообложения, каждая такая передача рассматривается отдельно. Акциз в данном случае начисляется лишь при производстве неподакцизного товара из подакцизного сырья. Это правило действует и в том случае, если, в результате переработки, не получен конечный продукт для реализации.

Любое перемещение продукции обязательно нужно сопровождать документально: накладными, лимитно-заборными картами, актами приема-передачи сырья, как в переработку, так и в случае перемещения внутри компании, его структурным подразделениям.

В иных случаях, если производится перемещение подакцизной продукции внутри компании, от одного структурного подразделения в другое, и конечным продуктом, в этом случае, будет подакцизный товар, то эти операции облагаются акцизами, в обязательном порядке.

В отдельных случаях применяется особый порядок, освобождающий от уплаты акциза.

К нему относятся такие типовые операции из статьи 183 НК, как :

- Вы продаете подакцизный товар за границу, то есть вывозите из страны по таможенной процедуре экспорт;

- Вы передаете подакцизный товар одного подразделения компании другому подразделению для производства также подакцизного товара. Например, вы произвели этиловый спирт и передали его в другой цех для производства водки. Освобождение от уплаты акциза возможно лишь при ведении раздельного учета операций по производству и реализации подакцизных товаров;

- Вы ввозите на территорию РФ подакцизный товар, который передадите во владение государству. По логике этого пункта, если вы ввозите легковые автомобили с целью подарить их государству, с вас не имеют права требовать уплату акциза.

- Передача подакцизных товаров структурному подразделению компании для проверки его качества с соблюдением условий ГОСТа. В этом случае проверка считается обязательной и является частью технологического процесса производства конечной продукции (письмо ФНС №03-3-09-1222 от 28.06.2006г.)

- Иные операции, отраженные в статье 183 НК.

Как рассчитывается акциз

Для исчисления суммы акциза, которую вам нужно уплатить в казну, применяйте формулу:

Сумма акциза = Налоговая ставка * Налоговая база.

Под налоговой базой в формуле понимают количество товара (литры, штуки, тонны).

На текущую дату для расчета акциза применяют либо твердую налоговую ставку, либо комбинированную. Большинство современных ставок – комбинированные применяют только для расчетов по сигаретам и папиросам.

Для того чтобы узнать, какой размер ставки применяется именно к вашей подакцизной продукции, вам достаточно обратиться к статье 193 НК, где все они подробно прописаны.

|

Название/характеристика |

Единица измерения |

Пример |

|

Твердая ставка (специфическая) |

Всегда выражена в рублях |

Ставка акциза за каждый литр медовухи – 21 рубль. А ставка по сигарам – 171 рубль |

|

Адвалорная ставка |

Всегда выражена в процентах |

Входит в состав комбинированной. На данный момент для расчета акцизов отдельно не применяется |

|

Комбинированная ставка |

Использует твердую + адвалорную ставки, то есть в рублях + процентах |

По папиросам и сигаретам: 1718 рубля за каждые 1000 штук +14,5 % от максимальной расчетной стоимости |

Пример 1 . ООО «Пузырьки» изготовило и продало 1000 литров игристого вина.

Сумма акциза, подлежащая уплате в бюджет, составит:

36 рублей (величина твердой ставки) * 1000 литров (налоговая база) = 36 000 рублей (сумма акциза).

Пример 2 . ООО «Дымок» произвело и реализовало сигареты в количестве 100 миллионов штук (500 тысяч блоков, в каждом блоке – 10 пачек, в каждой пачке по 20 сигарет). Максимальная розничная цена (МРЦ) пачки составляет 50 рублей.

- Находим расчетную стоимость:

50 рублей (МРЦ) * 5 миллионов (количество пачек) = 250 миллионов рублей.

- Находим сумму акциза по твердой ставке (сумма 1):

1718 рублей (твердая ставка за 1000 штук) * 100 миллионов (количество сигарет в штуках)/1000 штук = 171 800 тысяч рублей.

- Находим сумму акциза по адвалорной ставке (сумма 2):

250 миллионов рублей (расчетная стоимость) * 14,5% (действующая адвалорная ставка) = 36 250 тысяч рублей.

- Считаем общую сумму акциза к уплате:

171 800 тысяч рублей (сумма 1) + 36 250 тысяч рублей (сумма 2) = 208 050 тысяч рублей.

Сроки уплаты

Налоговый период по акцизам составляет один месяц. Акциз за предыдущий месяц следует оплачивать до 25 числа следующего месяца. Например, согласно механизму исчисления и уплаты, если подакцизная операция была совершена 2 сентября, уплатить акциз нужно до 25 октября.

Производители большинства видов алкогольной продукции обязаны вносить авансовые платежи до 15 числа месяца. Оплата основной части акциза производится по общему правилу.

Помните, что зачастую вы имеете право на налоговый вычет, то есть можете уменьшить сумму налога на величину, уплаченную продавцу. Цель такой процедуры – избавить вас от двойного налогообложения.

Например, вы имеете право на вычет, если приобрели налогооблагаемое сырье, из которого производите подакцизную продукцию. Вы все равно заплатите акциз при реализации, поэтому сумму акциза, «купленного» у продавца – можете вернуть.

«Нервный» вейпинг – платить или не платить акциз

В начале 2017 года вступили в силу поправки в Налоговый кодекс, касающиеся устройств для вейпинга – вдыхания и выдыхания пара, произведенного с помощью персонального испарителя или электронной сигареты путем нагревания.

В законе сказано, что теперь с «электронных систем доставки никотина» – ЭСДН – следует уплачивать акциз.

Нововведение породило настоящий шквал обсуждений в интернет-сообществах, потому что, несмотря на кажущуюся точность формулировок, законодатели упустили важные моменты:

- В законе сказано про обложение налогом только одноразовых устройств – про многоразовые не сказано ни слова. А ведь именно многоразовые электронные сигареты сейчас особенно популярны.

- В законе сказано про обложение налогом жидкостей для таких устройств. Но если устройство одноразовое, не может быть и речи о дозаправке. Это все равно, что пытаться дозарядить батарейки, для которых это не предусмотрено.

Одни блоггеры советуют бизнесменам отстаивать свои права перед налоговыми органами, предварительно распечатав текст закона для проверяющих и делая упор на «многоразовость» своего товара. Другие высказывают опасения, что апеллирование к действующему законодательству не принесет плодов.

К сожалению, последствия таких расхождений уже зафиксированы в реальных случаях. По заявлению компании «Вардекс», одного из крупнейших игроков на рынке электронных сигарет, в начале января 2017 года они импортировали из США груз американских жидкостей, с которого компании пришлось заплатить налог. Несмотря на факт, что жидкость предназначалась для многоразовых устройств, таможня отказалась пропускать товар дальше без уплаты акциза.

Ввиду неоднозначности ситуации по электронным сигаретам и их составляющим, многие форумчане сходятся на том, что законодатели еще возьмутся доработать закон, наспех прописанный в конце 2016 года.