Как сдать 6 ндфл с разными октмо. Какой октмо указывать в декларации при смене юридического адреса. Что делать, если отчет сдан в другую налоговую инспекцию

Читайте также

В частности, пункт 1.10 порядка, утвержденного приказом Налоговой службы РФ от 14.10.15 № ММВ-7-11/450, устанавливает, что при подготовке формы 6-НДФЛ коды ОКТМО нужно указывать по каждому адресу осуществления деятельности компании отдельно. Так, компании - налоговые агенты по НДФЛ должны прописать коды ОКТМО муниципальных образований, на территории которых располагаются и обособленные подразделения, и головной офис. Таким образом, имея несколько мест регистрации в Налоговой по разным ОКТМО, компании придется подать форму 6-НДФЛ в каждое место налогового учета. Такая необходимость возникает при наличии у компании обособленных подразделений, а также при осуществлении деятельности в рамках специального налогового режима по единенному вмененному налогу. В отношении реквизита КПП у чиновников также имеются разъяснения. Приведены они в пункте 2.2 того же Порядка.

Октмо при смене юридического адреса

НДФЛ. Рассмотрим пошагово процесс представления справок 6 НДФЛ в случае переезда в середине отчетного периода. Содержание

- 1 Как изменится заполнение титульной страницы 6 НДФЛ

- 2 Как сдавать декларацию 6 НДФЛ при смене юридического адреса

- 3 Если изменение юридического адреса не связано со сменой инспекции

- 3.1 Ответ

- 4 Что делать, если отчет сдан в другую налоговую инспекцию

- 5 Штрафы за нарушение сроков представления формы 6

- 6 Новые коды в расчете 6 НДФЛ

- 7 Сроки представления отчета в 2018 году

- 8 Заключение

Как изменится заполнение титульной страницы 6 НДФЛ Декларация 6 НДФЛ представляется в налоговые органы ежеквартально в обозначенные законодательством сроки. На титульной странице указывают коды КПП и ОКТМО. При изменении юридического адреса коды изменятся.

Как платить налоги и сдавать отчетность при смене юридического адреса

Внимание

Если срок перечисления наступил уже после переезда, в платежных документах указывают новый код. Если изменение юридического адреса не связано со сменой инспекции В феврале организация поменяла юридический адрес, инспекция при этом осталась та же. Иными словами, организация переехала в пределах одного района.

Изменился только код ОКТМО. До постановки на налоговый учет после переезда все платежи в казну были выполнены по - предыдущему ОКТМО. Перед изменением адреса произведена сверка с бюджетом. В марте компания перечисляла подоходный налог на новый ОТКМО.

Как для данной ситуации представлять отчет за 1 квартал? Возникают вопросы по заполнению 1 раздела. Ответ Заполнение 2 раздела следует выполнять на двух отчетах, отдельно по старому коду до даты переезда, и отдельно для платежей, произведенных после переезда с указанием нового ОКТМО.

Как сдавать форму 6 ндфл при смене юридического адреса: ожидаемые изменения

Читайте также

- О новом варианте заполнения формы 6-НДФЛ и ошибках при ее заполнении

В отношении реквизита КПП у чиновников также имеются разъяснения. Приведены они в пункте 2.2 того же Порядка. Регламенты пункта гласят, что подавая сведения по форме 6-НФДЛ, нужно указать КПП, действующий на момент представления сведений и обозначенный в свидетельстве о постановке на налоговый учет. Такие требования актуальны и для обособленных подразделений, и для головного офиса компании.

Аналогичный порядок действует и в отношении формы 2-НДФЛ, порядок представления сведений налоговикам при смене адреса изложен в абз. 2 и 7 раздела III Порядка, утвержденного приказом ФНС РФ от 30.10.15 № ММВ-7-11/485, а также в письме Минфина РФ от 19.11.15 № 03-04-06/66956.

Заполнение декларации и уплата налога при смене ифнс в связи с переездом ип

Разъяснения по отражению сведений в этих полях представлены в отчете 6 НДФЛ № ММВ 7-11-450. В пункте 1.10 указано, что при формировании декларации 6 код ОКТМО устанавливается отдельно для юридических адресов компании. Кроме того, для подразделений, с отдельным шифром и для головной организации представляют отчет 6 НДФЛ по кодам в соответствующие инстанции.

Важно

Для каждого ОКТМО при смене юр адреса важно сдавать отдельные декларации по новому месту налогового учета. Расчет 6 НДФЛ заполняется с указанием, соответствующим КПП в свидетельстве о постановке на налоговый учет и вносится на момент формирования сведений по НДФЛ. Это разъяснено в пункте 2.2 Порядка заполнения отчета.

Нормы определены и для головной компании и для филиалов.

Фирма меняет прописку

Регламенты пункта гласят, что подавая сведения по форме 6-НФДЛ, нужно указать КПП, действующий на момент представления сведений и обозначенный в свидетельстве о постановке на налоговый учет. Такие требования актуальны и для обособленных подразделений, и для головного офиса компании. Аналогичный порядок действует и в отношении формы 2-НДФЛ, порядок представления сведений налоговикам при смене адреса изложен в абз.

2 и 7 раздела III Порядка, утвержденного приказом ФНС РФ от 30.10.15 № ММВ-7-11/485, а также в письме Минфина РФ от 19.11.15 № 03-04-06/66956. Ранее чиновники придерживались мнения о том, что формы 6-НДФЛ и 2-НФДЛ при смене юридического адреса нужно представить налоговикам только по новому месту расположения юрлица.

Представление декларации при смене юридического адреса

Таким образом, на основании положений, писем и разъяснений Министерства финансов и Федеральной налоговой службы, после переезда агент предоставляет в налоговый орган два отчета:

- В первом отчете указывает сведения по показателям до переезда с указанием старого ОКТМО и КПП;

- второй отчет заполняет только по операциям, произведенным после изменения юр адреса. Соответственно, прописывает новые коды и представляет только туда, куда компания переехала. Такой порядок действует согласно письму БС 4-11-25114.

В письме ФНС указывает, что после снятия с учета в налоговые органы по адресу новой регистрации компании из-за замены местоположения, инспектор передает карточку «Расчеты с бюджетом».

Одновременно передаются сведения о задолженности или переплате НДФЛ. После чего открываются две карточки расчета с бюджетом: для старого и нового ОКТМО.

Штрафы за нарушение сроков представления формы 6 Штрафные санкции могут быть предъявлены в случае, если декларация в срок не поступила в фискальные органы. В данном случае роли не играет, что сведения представлены в разные налоговые инстанции. Для компании это обойдется в 1000 руб. за каждый месяц просрочки.

Эта норма установлена в НК ст. 126 п. 1.2. Кроме того, за данное нарушение может быть наложено взыскание на должностное лицо, которое отвечает за своевременность подачи декларации в размере 300-500 руб. согласно КоАП ст. 15.6 ч. 1. Если в инспекцию не поступили письма в произвольной форме о причинах непредставления расчета, налоговики могут принудительно заблокировать расчетные счета по истечению 10 рабочих дней после окончания срока сдачи.

Какой октмо указывать в декларации при смене юридического адреса

В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы. В соответствии с подп. 1 п. 3 ст. 45 НК РФ обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на перечисление в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа. Пеней признается установленная ст. 75 НК РФ денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Так как обязанность по уплате налога вами исполнена, начисление пеней в данном случае является неправомерным.

Инфо

Ранее чиновники придерживались мнения о том, что формы 6-НДФЛ и 2-НФДЛ при смене юридического адреса нужно представить налоговикам только по новому месту расположения юрлица. Таким образом, из действующих положений ФНС и Минфина можно сделать очевидный вывод: переезжая, компания подает одну отчетность по обеим формам, в которой нужно отразить информацию и до момента переезда, и после него. Сведения направляются в Налоговую по новому адресу, следовательно, и реквизиты КПП с ОКТМО прописываются «новые».

Мнение чиновников изменилось кардинально! Такой порядок действовал до конца прошлого года, но в своем письме от 27.12.2016 № БС-4-11/25114 налоговики радикально изменили свой подход к приему отчетности по НДФЛ от компаний, сменивший адрес регистрации.

Согласно п. 3 ст. 80 НК РФ налоговая декларация (расчет) представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, налогового агента). В соответствии с п. 4 ст. 84 НК РФ в случае изменения места нахождения организации снятие ее с учета осуществляется налоговым органом, в котором организация состояла на учете. При этом налоговый орган осуществляет снятие с учета на основании сведений, содержащихся в Едином государственном реестре юридических лиц.

Постановка на учет организации в налоговом органе по новому месту нахождения осуществляется на основании документов, полученных от налогового органа соответственно по прежнему месту нахождения организации. Таким образом, с даты внесения изменений в Единый государственный реестр юридических лиц о смене юридического адреса вы должны представлять налоговую отчетность и уплачивать налоги по новому месту налогового учета.

С огласно которому в отчете 2-НДФЛ должны содержаться сведения с одинаковой комбинацией реквизитов: ИНН налогового агента, КПП, ОКАТО / ОКТМО, отчетный год, признак представленных cведений. Согласно письму N ГД-4-3/23381@ в 2-НДФЛ за 2013 год указывается код ОКТМО, за более ранние периоды — ОКАТО. Таким образом, справки с разными КПП, ОКАТО / ОКТМО (например, за разные обособленные подразделения) следует отправлять отдельными файлами.

В какую инспекцию предоставлять 2-НДФЛ за филиал

Согласно письму ФНС от 30.05.2012 № ЕД-4-3/8816 , представлять 2-НДФЛ за филиал следует по месту учета обособленного подразделения. C конца февраля 2013 года крупнейшие налогоплательщики могут отправлять форму 2-НДФЛ через МРИ в конечные ИФНС. Ранее такой способ отправки не поддерживался приемным комплексом на стороне контролирующих органов

Как изменить КПП, ОКАТО и ОКТМО в отчете 2-НДФЛ

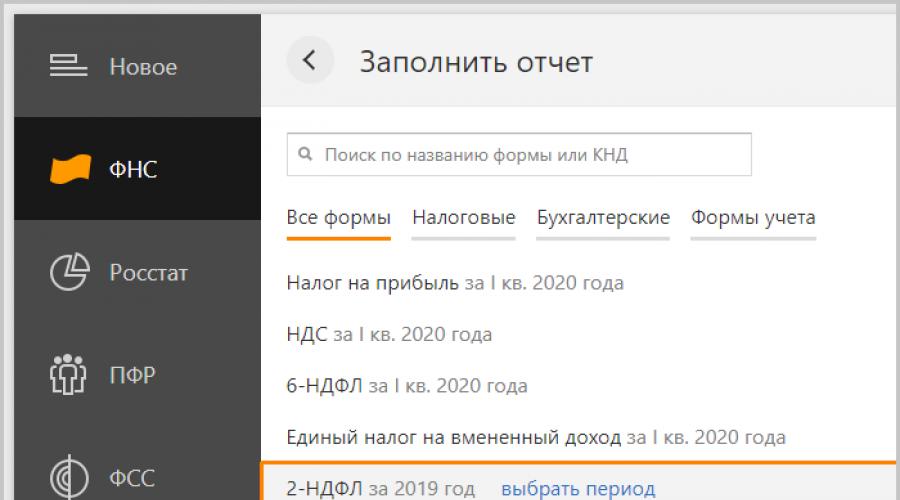

1. Перейти в раздел «ФНС» > « Заполнить в системе».

2. В списке выбрать «2-НДФЛ», кликнуть по ссылке «Выбрать период».

3. Указать нужный период и нажать на кнопку «Заполнить отчет».

4. Откроется окно редактирования 2-НДФЛ. Чтобы создать справки вручную, следует нажать на кнопку «Добавить справку». Чтобызагрузить готовый файл отчета, следует нажать на кнопку «Действия» > «Загрузить справки из файла».

5. Р еквизиты, которые попадут в отчет, указываются над списком справок.Чтобы изменить КПП, ОКАТО или ОКТМО, необходимо щелкнуть по ссылке « Изменить ».

Также изменить реквизиты можно в меню «Реквизиты и настройки» > « Реквизиты плательщика» на главной странице системы.

Реквизиты, которые редактируются в форме 2-НДФЛ, автоматически меняются в меню «Реквизиты плательщика». Если изменения вносились для одного отчета, необходимо, после отправки данных, вернуть реквизиты обратно. Иначе следующие отчеты будут переданы с измененными данными.

6. В открывшемся окне указать нужные реквизиты и нажать на кнопку « Сохранить » . Есть возможность изменить КПП, к од ОКТМО/ОКАТО, код ИФНС, наименование организации и к онтактный телефон .

Согласно Приказу ФНС ММВ-7-11/485@, раздел III отчет предоставляется за каждое обособленное подразделение. При этом у каждого отчета должен быть уникальный набор следующих реквизитов:

- ОКТМО

- код ИФНС по месту регистрации организации или обособленного подразделения

Если хотя-бы один из реквизитов отличается, следует заполнить отдельный отчет в ФНС. Предоставлять отчеты с разными ИНН-КПП-ОКТМО, в одну ИФНС можно.

7. Удостовериться, что выбраны все необходимые справки, и нажать на кнопку «Проверить и отправить отчет».

После отправки отчета 2-НДФЛ следует вернуть прежние КПП, ОКАТО и ОКТМО.

Законодатели постоянно пытаются усовершенствовать систему контроля за исчислением и уплатой налогов, в том числе путем введения новых видов отчетности. Так, в прошлом году у налоговых агентов появилась новая обязанность по сдаче отчетности по форме 6-НДФЛ. При этом четких методических указаний о порядке ее заполнения нет до сих пор. Более того, позиция Минфина России и ФНС России по некоторым вопросам неоднократно менялась в течение года. Систематизируем правила подготовки расчета 6-НДФЛ с учетом имеющихся на сегодняшний день разъяснений контролирующих органов.

Общие положения о порядке представления отчетности по форме 6-НДФЛ

С 1 января 2016 г. налоговые агенты ежеквартально отчитываются перед налоговыми органами по форме 6-НДФЛ 1 (п. 2. ст. 230 НК РФ в редакции Федерального закона РФ от 02.05.2015 № 113-ФЗ).

Подавать в налоговые органы расчет по форме 6-НДФЛ должны все лица, признаваемые налоговыми агентами по НДФЛ (письма Минфина России от 07.12.2015 № 03-04-06/71300, от 02.11.2015 № 03-04-06/63268). К числу таких лиц относятся также нотариусы, занимающиеся частной практикой, и адвокаты, учредившие адвокатские кабинеты, признаваемые налоговыми агентами по НДФЛ, индивидуальные предприниматели, которые признаны налоговыми агентами при выплате доходов физическим лицам (письма ФНС России от 03.12.2015 № БС-3-11/4605@, от 25.02.2016 № БС-3-11/763@).

Если лицо не признается налоговым агентом (например, не начисляет и не выплачивает доходы физическим лицам), подавать расчет не нужно (п. 2 ст. 230 НК РФ, письма ФНС России от 08.06.2016 № ЗН-19-17/97, от 04.05.2016 № БС-4-11/7928@).

Об отсутствии оснований для перечисления НДФЛ и обязанности представления расчета 6-НДФЛ (отсутствие производственной деятельности) целесообразно написать письмо в инспекцию, особенно в случае, когда организация выплачивала доход ранее и подавала об этом данные в налоговый орган, ведь проверяющие могут посчитать, что компания не представила отчетность и заблокировать расчетные счета. В случае представления указанными лицами «нулевого» расчета по форме 6-НДФЛ такой расчет будет принят налоговым органом в установленном порядке.

Отчетность по форме 6-НДФЛ должна быть подана в налоговые органы в течение месяца, следующего за первым кварталом, полугодием и девятью месяцами (отчетные периоды). Расчет за год подается не позднее 1 апреля следующего года.

Напомним сроки предоставления расчета в 2016 г. и по его итогам:

Расчет по общему правилу подается в электронной форме. Однако если число физических лиц, получивших доходы от налогового агента в налоговом периоде, составляет до 25 человек, он может направить этот документ на бумажном носителе (абз. 7 п. 2 ст. 230 НК РФ).

Расчет сумм НДФЛ по общему правилу подается налоговыми агентами в инспекцию по месту своего учета (п. 2 ст. 230 НК РФ).

Отчитаться по НДФЛ за работников обособленного подразделения нужно по месту учета обособленного подразделения (абз. 4 п. 2 ст. 230 НК РФ). Если налоговый агент и его обособленные подразделения (дополнительные офисы) стоят на учете в одном налоговом органе, но находятся в различных муниципальных образованиях, Расчет по форме 6-НДФЛ заполняется налоговым агентом отдельно по каждому обособленному подразделению, включая те случаи, когда обособленные подразделения состоят на учете в одном налоговом органе (письма ФНС России от 01.08.2016 № БС-4-11/13984 , от 09.11.2016 № БС-4-11/21223@).

Налоговый агент, отнесенный к категории крупнейших налогоплательщиков, имеет право по всем доходам, выплачиваемым работникам, как организацией, так и ее обособленным подразделением, представлять расчет 6-НДФЛ по своему выбору. Либо в налоговый орган по месту учета в качестве крупнейшего налогоплательщика, либо в налоговый орган по месту учета такого налогоплательщика по соответствующему обособленному подразделению (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Если организация в течение периода изменила место нахождения, у нее изменится ОКТМО. В этом случае налоговые агенты представляют несколько отчетов с разными ОКТМО, разбивая платежи между отчетами в соответствии с произведенными перечислениями налога в бюджет. Данное правило закреплено в п. 1.10 Порядка заполнения и представления формы 6-НДФЛ.

По закрытому обособленному подразделению расчет 6-НДФЛ сдается по месту учета головного офиса организации, хотя инспекторы рекомендуют сдать расчет до закрытия подразделения (письмо ФНС России от 02.03.2016 № БС-4-11/3460@).

Заметим также, что организация, имеющая обособленные подразделения, при заполнении расчета по форме 6-НДФЛ в поле «КПП» проставляет КПП по месту учета организации по месту нахождения ее обособленного подразделения (п. 2.2 Порядка заполнения формы 6-НДФЛ). Если был указан некорректный КПП, представляется уточненный расчет с указанием соответствующего номера корректировки. Такие разъяснения дала ФНС России в письме от 23.03.2016 № БС-4-11/4900@.

Ответственность за нарушения, связанные с расчетом 6-НДФЛ

За непредставление в срок ежеквартального расчета по НДФЛ налоговому агенту грозит штраф - 1000 руб. за каждый полный или неполный месяц нарушения, установленного срока (п. 1.2 ст. 126 НК РФ). Кроме того, налоговый орган вправе принять решение о приостановлении операций по счетам в банке в том случае, если расчет не представлен в течение 10 дней после окончания установленного срока (п. 3.2 ст. 76 НК РФ).

За каждый поданный документ с недостоверными сведениями налоговый агент заплатит 500 руб. Освобождение от ответственности возможно, если налоговый агент представит уточненные документы (расчет 6-НДФЛ или справку 2-НДФЛ) в инспекцию до того, как узнает, что она обнаружила недостоверность поданных сведений (ст. 126.1 НК РФ).

Положения налогового законодательства, непосредственно влияющие на заполнение формы 6-НДФЛ

Много вопросов возникает по поводу отражения в расчете по форме 6-НДФЛ дат удержания и перечисления сумм НДФЛ. Поэтому обращаем внимание, что порядок заполнения формы 6-НДФЛ во многом определяется прямыми указаниями Налогового кодекса РФ, а именно ст. 223 НК РФ (дата фактического получения дохода) и 226 НК РФ (сроки перечисления НДФЛ). Статья 223 НК РФ влияет, в частности, на заполнение строки 020 раздела 1, строки 100 раздела 2 формы 6-НДФЛ, а ст. 226 НК РФ - на заполнение строки 120 раздела 2 названной формы.

Напомним, что с 1 января 2016 г. в НК РФ установлены следующие даты фактического получения дохода (ст. 223 НК РФ).

1. Последний день месяца, за который работнику был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (для дохода в виде оплаты труда).

2. Последний день работы, за который работнику был начислен доход (в случае прекращения трудовых отношений до истечения календарного месяца для дохода в виде оплаты труда).

3. День выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (при получении доходов в денежной форме, за исключением п. 1 и 2).

4. День передачи доходов в натуральной форме - при получении доходов в натуральной форме.

5. День приобретения товаров (работ, услуг), приобретения ценных бумаг - при получении доходов в виде материальной выгоды от их приобретения.

6. День зачета встречных однородных требований.

7. День списания в установленном порядке безнадежного долга с баланса организации.

8. Последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки.

9. Последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств.

Порядок и сроки уплаты налога налоговыми агентами установлены в ст. 226 НК РФ. Наиболее важными для заполнения формы 6-НДФЛ являются следующие положения ст. 226 НК РФ:

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ (п. 3 ст. 226 НК РФ);

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных п. 4 ст. 226 НК РФ;

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ).

При выплате налогоплательщику дохода в натуральной форме или получении налогоплательщиком дохода в виде материальной выгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме (п. 4 ст. 226 НК РФ). При этом удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме.

Кроме того, необходимо помнить, что Кодекс обязывает налогового агента при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Итак, по общему правилу удержанный НДФЛ должен быть перечислен не позднее даты, следующей за днем выплаты дохода. Исключение касается отпускных и пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком). Удержанный с этих выплат НДФЛ нужно перечислять в бюджет не позднее последнего дня месяца, в котором они выплачены.

Сроки перечисления НДФЛ с учетом положений ст. 226 НК РФ приведены в табл. 1.

Таблица 1. Сроки перечисления НДФЛ

Важно!

Если последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Следовательно, если срок перечисления НДФЛ попадает на выходной нерабочий день, строка 120 расчета 6-НДФЛ заполняется с учетом правил переноса (письмо ФНС России от 16.05.2016 № БС-4-11/8568@), а дата фактического получения дохода не переносится (письмо ФНС России от 16.05.2016 № БС-3-11/2169).

Общие правила заполнения разделов 1 и 2 расчета 6-НДФЛ

Форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) состоит из титульного листа и двух разделов:

Раздел 1. Обобщенные показатели;

Раздел 2. Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц.

На титульном листе расчета 6-НДФЛ, заполняемого по физлицам, которые получили доходы от обособленного подразделения организации, по строкам ««КПП» и «Код по ОКТМО» необходимо указать КПП и ОКТМО этого обособленного подразделения (письма ФНС России от 30.12.2015 № БС-4-11/23300@, от 28.12.2015 № БС-4-11/23129@).

В Разделе 1 фиксируются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного НДФЛ нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Если налоговый агент в течение периода представления расчета выплачивал физическим лицам доходы, облагаемые по разным ставкам (строка 010), то разд. 1 (за исключением строк 060-090) заполняется для каждой из ставок. Строки 060-090 с итоговыми показателями по всем ставкам заполняются тогда только на первой странице указанного раздела.

Сумма начисленного дохода (строка 020 разд. 1) - это общая сумма фактически полученных налогоплательщиком доходов в соответствующем периоде (например, I квартале, полугодии и т.д.). Определяется на основании ст. 223 НК РФ. В этой строке указываются все доходы, начисленные за период представления расчета (письма ФНС России от 16.05.2016 № БС-4-11/8568@, от 18.03.2016 № БС-4-11/4538@). В этой строке не указываются доходы, которые в полной сумме не облагаются НДФЛ, например пособия по беременности и родам (п. 1 ст. 217 НК РФ).

Строка 040 раздела 1 (сумма исчисленного налога) заполняется с учетом вычетов по НДФЛ.

Если организация к трудовой деятельности привлекает иностранных граждан с патентами (это касается иностранцев, прибывших в РФ в безвизовом режиме), то в разд. 1 (строка 050) отражается сумма фиксированных авансовых платежей по НДФЛ, которые были уплачены иностранцами и теперь принимаются в уменьшение суммы исчисленного налога с их доходов.

Что касается порядка заполнения строки 060 раздела 1: здесь указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В Порядок заполнения формы 6-НДФЛ добавлено: в случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется.

По строке 070 «Сумма удержанного налога» раздела 1 указывается общая сумма налога, удержанная налоговым агентом, нарастающим итогом с начала налогового периода. По строке 080 «Сумма налога, не удержанная налоговым агентом» раздела 1 указывается общая сумма налога, не удержанная на отчетную дату налоговым агентом, нарастающим итогом с начала налогового периода, с учетом положений п. 5 ст. 226 Кодекса и п. 14 ст. 226.1 Кодекса (письмо ФНС России от 14.06.2016 № БС-3-11/2657@).

По строке 080 - общую сумму неудержанного НДФЛ (по всем ставкам). В этой строке отражаются только те суммы исчисленного НДФЛ, которые организация уже не сможет удержать у физических лиц (п. 3.4 Контрольных соотношений, направленных письмом ФНС от 10.03.2016 № БС-4-11/3852@). По этой строке не указываются суммы НДФЛ, исчисленные на отчетную дату и отраженные по строке 040 раздела 1 расчета 6-НДФЛ, которые будут удержаны из доходов физических лиц в будущем.

Например, по строке 080 разд. 1 расчета 6-НДФЛ за II квартал не отражаются суммы НДФЛ, исчисленные с зарплаты за июнь, выплаченной в июле (письма ФНС России от 16.05.2016 № БС-4-11/8568@, от 24.05.2016 № БС-4-11/9194). Таким образом, в данной строке отражается сумма налога, удержать которую из доходов налогоплательщика у налогового агента нет возможности. Суммы, по которым момент удержания на отчетную дату не наступил, указывать в строке 080 разд. 1 расчета по форме 6-НДФЛ не нужно.

В разделе 2 представлено всего пять строк (100, 110, 120, 130 и 140). В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются только те операции, которые произведены за последние три месяца этого отчетного периода.

Строка 100 раздела 2 «Дата фактического получения дохода» заполняется с учетом положений ст. 223 Кодекса, строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 Кодекса, строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 Кодекса. Например, операция по оплате отпуска с последующим увольнением в разделе 2 расчета по форме 6-НДФЛ за I квартал 2016 г. может быть отражена следующим образом: по строке 100 указывается 15.03.2016, по строке 110 - 15.03.2016, по строке 120 - 31.03.2016, по строкам 130, 140 - соответствующие суммовые показатели (письмо ФНС России от 11.05.2016 № БС-3-11/2094@).

В строке 120 приводится дата, не позднее которой сумма налога должна быть перечислена в бюджет. По строке 140 отражается обобщенная сумма удержанного налога в дату, указанную по строке 110. По строке 130 «Сумма фактически полученного дохода» раздела 2 указывается обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату. В данной строке указывается, в частности, сумма дохода работника за выполнение трудовых обязанностей (без вычитания суммы удержанного НДФЛ), которая установлена трудовым договором (письмо ФНС от 14.06.2016 № БС-3-11/2657@).

По строке 130 указывается обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную по строке 100 дату (письма ФНС России от 14.06.2016 № БС-3-11/2657, от 20.06.2016 № БС-4-11/10956@).

По строке 140 отражается общая сумма удержанного НДФЛ с доходов, отраженных в строке 130 (письмо ФНС России 20.06.2016 № БС-4-11/10956@), при этом ставка, по которой эти доходы облагаются НДФЛ, значения не имеет. То есть в одном блоке строк 100-140 раздела 2 могут быть отражены доходы, облагаемые НДФЛ по разным ставкам (п. 1 письма ФНС России от 27.04.2016 № БС-4-11/7663).

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, строки 100-140 заполняются по каждому сроку перечисления налога отдельно (письма ФНС России от 18.03.2016 № БС-4-11/4538@, от 24.03.2016 № БС-4-11/5106, от 23.03.2016 № БС-4-11/4900@, от 16.05.2016 № БС-4-11/8609).

Например, если трем работникам отпускные выплачены 16 мая, 17 мая и 18 мая 2016 г. соответственно, данные операции отражаются в разделе 2 расчета по форме 6-НДФЛ за полугодие следующим образом.

Заполняются три блока.

В первом блоке:

По строке 100 указывается 16.05.2016;

По строке 110 - 16.05.2016;

По строке 120 - 31.05.2016;

Во втором блоке:

По строке 100 указывается 17.05.2016;

По строке 110 - 17.05.2016;

По строке 120 - 31.05.2016;

По строкам 130 и 140 - соответствующие суммы.

В третьем блоке:

По строке 100 указывается 18.05.2016;

По строке 110 - 18.05.2016;

По строке 120 - 31.05.2016;

По строкам 130 и 140 - соответствующие суммы.

Актуальные позиции Минфина и ФНС по спорным вопросам заполнения и представления формы 6-НДФЛ

Представление уточненного расчета форме 6-НДФЛ в случае, если в первичном расчете бухгалтер неверно указал КПП и (или) код по ОКТМО организации (Письмо ФНС от 12.08.2016 № ГД-4-11/14772).

Напомним, что в строке «КПП» для организации отражается КПП по месту ее нахождения, а в случае заполнения формы расчета 6-НДФЛ организацией, имеющей обособленные подразделения, в данной строке проставляется КПП по месту нахождения обособленного подразделения организации.

Расчет по форме 6-НДФЛ заполняется по каждому коду ОКТМО отдельно. Итак, в случае выявления названных ошибок необходимо составить и представить в налоговый орган два новых расчета (данный порядок будет действовать до утверждения новой формы расчета 6-НДФЛ):

Уточненный расчет. В нем отражаются те же (неправильные) показатели строк «КПП», «Код по ОКТМО», во всех числовых показателях расчета проставляются нули;

Первичный расчет. В нем указываются правильные показатели строк «КПП», «Код по ОКТМО» и дублируются все числовые показатели представленного ранее расчета.

Для достоверного формирования состояния расчетов с бюджетом в случае изменения данных в карточке расчета с бюджетом после представления уточненных расчетов налоговики рекомендуют представить в налоговый орган заявление на уточнение ошибочно заполненных реквизитов расчетных документов в соответствии с п. 7 ст. 45 НК РФ.

Напомним, что, если налогоплательщик обнаружил в поданной им в налоговый орган налоговой декларации недостоверные сведения, а также ошибки, не приводящие к занижению суммы налога, подлежащей уплате, он вправе представить «уточненку». При этом мера ответственности, предусмотренная п. 1.2 ст. 126 НК РФ за представление деклараций с нарушением срока, к данному налогоплательщику не применяется (ст. ст. 81, 111 НК РФ). Таким образом, в случае, если исправленный расчет по форме 6-НДФЛ будет направлен в налоговый орган после установленного срока (за I квартал 2016 г. - 4 мая, полугодие - 1 августа, девять месяцев 2016 г. - 31 октября), штрафные санкции к организации применены не будут.

«Нулевые» расчеты (письмо ФНС России от 01.08.2016 № БС-4-11/13984). Если российская организация и индивидуальный предприниматель не имеют работников, а также не производят выплату доходов физическим лицам, обязанности по представлению расчета по форме 6-НДФЛ не возникает.

Доход в натуральной форме (письмо ФНС России от 01.08.2016 № БС-4-11/13984). В этом случае днем выплаты дохода является день передачи доходов в натуральной форме (подп. 2 п. 1 ст. 223 НК). Если оплата труда производится в натуральной форме, датой фактического получения такого дохода признается последний день месяца, за который начислен доход. В письме эта ситуация рассматривается на примере составления формы 6-НДФЛ за первое полугодие 2016 г. В случае если работнику 01.06.2016 выплачивается доход в натуральной форме (других доходов нет), данная операция отражается в строках 020, 040, 080 раздела 1 и строках 100-140 раздела 2 расчета по форме 6-НДФЛ за полугодие 2016 г.

В разделе 2 расчета по форме 6-НДФЛ за полугодие 2016 г. данная операция должна быть отражена следующим образом:

По строке 100 указывается 01.06.2016;

По строкам 110, 120 - 00.00.0000;

По строке 130 - соответствующий суммовой показатель;

По строке 140 - 0.

Налоговые вычеты (письмо ФНС России от 01.08.2016 № БС-4-11/13984). Строка 030 «Сумма налоговых вычетов» заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденных приказом ФНС России от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Доходы, не подлежащие обложению налогом на доходы физических лиц: В расчете по форме 6-НДФЛ не отражаются доходы, не подлежащие обложению налогом на доходы физических лиц, перечисленные в ст. 217 НК РФ (письмо ФНС России от 01.08.2016 № БС-4-11/13984)

Заполнение строки 080 раздела 1 (письмо ФНС России от 01.08.2016 № БС-4-11/13984). По строке 080 «общая сумма налога, не удержанная налоговым агентом нарастающим итогом с начала налогового периода» раздела 1 расчета по форме 6-НДФЛ указывается общая сумма налога, не удержанная на отчетную дату налоговым агентом, нарастающим итогом с начала налогового периода, с учетом положений п. 5 ст. 226 и п. 14 ст. 226.1 Кодекса. По данной строке отражается общая сумма налога, не удержанная налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме. Переходящая заработная плата: Поскольку удержание суммы налога с дохода в виде заработной платы, начисленной за июнь, но выплаченной в июле, налоговым агентом должно производится в июле непосредственно при выплате заработной платы (при условии отсутствия выплат доходов в январе-июне), в строках 070 и 080 раздела 1 расчета 6-НДФЛ за полугодие 2016 г. проставляется «0». Данная сумма налога отражается в строке 040 раздела 1 расчета по форме 6-НДФЛ за полугодие 2016 года. При этом данная сумма налога должна быть отражена в строке 070 раздела 1, а также непосредственно сама операция в разделе 2 расчета по форме 6-НДФЛ за девять месяцев 2016 г. (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Премия к юбилею (письмо ФНС России от 01.08.2016 № БС-4-11/13984). Если работнику доход в виде премии к юбилею в размере 10 000 руб. выплачен 20.05.2016, то данная операция отражается в разделе 2 расчета по форме 6-НДФЛ за полугодие 2016 г. следующим образом: по строке 100 указывается 20.05.2016; по строке 110 - 20.05.2016; по строке 120 - 23.05.2016 (с учетом п. 7 ст. 6.1 Кодекса, первый рабочий день, следующий за днем удержания налога); по строке 130 - 10 000; по строке 140 - 1300.

Заработная плата, пособие по временной нетрудоспособности, в том числе за счет средств работодателя, доплата к пособию по временной нетрудоспособности (письмо ФНС России от 01.08.2016 № БС-4-11/13984). Особенности заполнения расчета в данном письме разъяснены на следующем примере.

В мае 2016 г. работнику начислена заработная плата 10 000 руб., назначено пособие по временной нетрудоспособности за первые три дня за счет работодателя 1000 руб., за счет ФСС России 2000 руб., начислена доплата до среднего заработка на период нетрудоспособности по коллективному договору 2000 руб. Вычеты по НДФЛ не предоставлялись. Исчислен НДФЛ с заработной платы и доплат 1560 руб. [(10 000 + 2000) х 13%]. Исчислен НДФЛ с пособия по временной нетрудоспособности 390 руб. [(1000 + 2000) х 13%]. Фактически заработная плата и пособие по временной нетрудоспособности были перечислены работнику 15.06.2016 г. в размере 13 050 руб. А также 15.06.2016 г. был удержан и перечислен в бюджет НДФЛ в размере 1950 руб.

Расчет по форме 6-НДФЛ за полугодие 2016 г. заполняется следующим образом: В разделе 1 операции по выплате доходов в виде заработной платы и пособий по временной нетрудоспособности отражаются в строках 020, 040, 070. При этом операция по выплате заработной платы за май 2016 года в разделе 2 отражается по строке 100 - 31.05.2016, по строке 110 - 15.06.2016, по строке 120 - 16.06.2016, по строке 130 - 10000, по строке 140 - 1300. Операция по выплате пособий по временной нетрудоспособности в разделе 2 отражается по строке 100 - 15.06.2016, по строке 110 - 15.06.2016, по строке 120 - 30.06.2016, по строке 130 - 3000, по строке 140 - 390. Операция по выплате дохода в виде доплаты до среднего заработка на период нетрудоспособности по коллективному договору в разделе 2 отражается по строке 100 - 15.06.2016, по строке 110 - 15.06.2016, по строке 120 - 16.06.2016, по строке 130 - 2000, по строке 140 - 260.

«Переходящие» пособия по временной нетрудоспособности (письмо ФНС России от 01.08.2016 № БС-4-11/13984). В случае если доход в виде пособия по временной нетрудоспособности, начисленный работнику за июнь, фактически перечислен в июле, основания для отражения данной операции в строках 020 и 040 расчета по форме 6-НДФЛ за полугодие 2016 г. отсутствуют. Данная операция подлежит отражению в разделе 1 расчета по форме 6-НДФЛ за девять месяцев 2016 г.

При заполнении раздела 2 расчета по форме 6-НДФЛ за девять месяцев 2016 г. операция по выплате в июле указанного дохода отражается следующим образом:

По строке 100 - 05.07.2016;

По строке 110 - 05.07.2016;

По строке 120 - 01.08.2016 (с учетом п. 7 ст. 6.1 НК РФ, первый рабочий день, следующий за сроком перечисления налога);

По строкам 130, 140 - соответствующие суммовые показатели.

Определение периода, за который выплачен доход, для целей заполнения формы 2-НДФЛ и расчета 6-НДФЛ (письмо ФНС России от 01.08.2016 № БС-4-11/13984). Период, за который выплачен доход, определяется по дате фактического получения дохода с учетом положений ст. 223 НК РФ. Например:

Заработная плата за декабрь 2015 г. выплачена работнику в январе 2016 г. Период, за который выплачен доход - декабрь 2015 г.;

Выплата по договору гражданско-правового характера за услуги, оказанные 22.12.2015, произведена 01.02.2016. Период, за который выплачен доход - февраль 2016 г.;

Отпускные работнику за ежегодный оплачиваемый отпуск с 01.07.2016 по 14.07.2016 перечислены 27.06.2016. Период, за который выплачен доход - июнь 2016 г.

Перерасчет отпускных в 6-НДФЛ за полугодие (письмо ФНС России от 24.05.2016 № БС-4-11/9248). В случае, когда организация (налоговый агент) производит перерасчет суммы отпускных и, соответственно, суммы налога на доходы физических лиц, то в разделе 1 расчета по форме 6-НДФЛ отражаются итоговые суммы с учетом произведенного перерасчета. Если компания доплатила или удержала отпускные, в разделе 1 6-НДФЛ за полугодие надо указать доход с учетом пересчитанной суммы. Например, если работник в марте взял отпуск авансом, а в июне уволился, его доход уменьшился. В разделе 1 6-НДФЛ за полугодие следует показать доход за минусом отпускных. А в строках 040 и 070 - уменьшить налог, который ранее исчислен и удержан с отпускных. Например: в марте работник ушел в отпуск авансом и получил 20 000 руб. А в апреле он уволился. Отпускные уменьшены на 8000 руб. С начала года начислено и выдано 400 000 руб.

В строке 020 6-НДФЛ за полугодие указывается сумма 392 000 руб. (400 000 – 8000). А в строках 040 и 070 - 50 960 руб. (392 000 руб. х 13%).

Выплата премии (не к юбилею) (письмо ФНС России от 08.06.2016 № БС-4-11/10169@). Дата фактического получения дохода в виде премии определяется как день выплаты дохода в виде премии налогоплательщику, в том числе перечисления дохода на счета налогоплательщика в банке. Если работнику доход в виде премии в размере 10 000 руб. выплачен 18.03.2016, данная операция отражается в разделе 2 расчета по форме 6-НДФЛ за I квартал 2016 г. следующим образом:

По строке 100 указывается 18.03.2016;

По строке 110 - 18.03.2016;

По строке 130 - 10 000;

По строке 140 - 1300.

Стандартные вычеты превышают доход (письмо ФНС России от 05.08.2016 № ГД-4-11/14373@). Работнику 5 мая 2016 г. выплачен доход за выполнение трудовых обязанностей в размере 6750 руб., при этом сумма предоставленных стандартных налоговых вычетов на детей превышает размер самого дохода.

В случае отсутствия иных произведенных в указанную дату выплат данная операция отражается в строках 020, 030 раздела 1 расчета по форме 6-НДФЛ за полугодие 2016 г. При этом в разделе 2 расчета по форме 6-НДФЛ за полугодие 2016 г. данная операция отражается следующим образом: по строке 100 указывается 05.05.2016, по строкам 110, 120 - 00.00.0000, по строке 130 - 6750, по строке 140 - 0.

Отражение в 6-НДФЛ имущественных и стандартных вычетов (письмо ФНС России от 20.06.2016 № БС-4-11/10956@). Если в марте 2016 г. сотруднику предоставлен имущественный налоговый вычет в сумме 100 000 руб. за февраль 2016 года и начислен оклад за март месяц в сумме 100 000 руб., по строке 130 раздела 2 расчета по форме 6-НДФЛ за I квартал 2016 г. указывается полная сумма дохода, а именно 100 000 руб.

Если за февраль сотруднику начислен оклад 10 000 руб. и предоставлен стандартный налоговый вычет в размере 1400 руб.), в расчете по форме 6-НДФЛ за первый квартал 2016 г. по следующим строкам указывается:

По строке 020 - 10 000;

По строке 030 - 1400;

По строке 040 - 1118;

По строке 070 - 1118;

По строкам 100-120 - соответствующие даты;

По строке 130 - 10 000;

По строке 140 - 1118.

Доходы в виде материальной выгоды от экономии на процентах (письмо Минфина России от 02.02.2016 № 03-04-06/4762). Доход в виде материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами, с 2016 г. определяется в последний день каждого месяца, в котором действовал договор займа (кредита), вне зависимости от даты получения такого займа (кредита), и от того, в какой из дней месяца было прекращено долговое обязательство.

Изложенный порядок применяется и в случаях, когда проценты по условиям договора были начислены, но не уплачены до 1 января 2016 г.

Выплата заработной платы частями (письмо Минфина России и ФНС России от 24.03.2016 № БС-4-11/4999). Если заработная плата за первую половину января (аванс) выплачена 20 января, с нее налог не исчисляется. Если заработная плата, начисленная за январь, выплачена частично 10 февраля, а остальная часть зарплаты выплачена 15 февраля, в данном случае перечислять удержанный налог с сумм зарплаты следует не позднее 11 февраля и 16 февраля соответственно.

Заполнение 6-НДФЛ при выплате дивидендов (письмо ФНС России от 09.08.2016 № ГД-4-11/14507). Если налоговый агент начинает проводить операцию в одном периоде, а заканчивает в другом, операция отражается в разделе 2 расчета за период, в котором она завершена. ФНС России рассмотрела ситуацию, когда дивиденды выплачивались в июне, а налог с такого дохода был перечислен в июле. В этом случае в разделе 1 расчета за полугодие заполняются строки 020, 040, 070. В 6-НДФЛ за девять месяцев операция отражается в разделе 2.

1 Утверждена приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, Порядка ее заполнения и представления, а также Формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

2 ндфл при смене октмо

Если в течение года организация (или ее «обособка») поменяла ИФНС в связи со сменой адреса, то расчет по форме 6-НДФЛ и справки 2-НДФЛ она должна представить в новую инспекцию. При этом в заполнении отчетов есть свои особенности. О них рассказала ФНС России в письме от 27.12.2016 г. N БС-4-11/. Так в 2-НДФЛ и 6-НДФЛ, составленных за период постановки на учет в налоговом органе по прежнему месту нахождения, организация (или ее обособленное подразделение (ОП)) должна указать «старый» ОКТМО. А в тех, что составлены за период после постановки на учет в налоговом органе по новому месту нахождения – «новый» ОКТМО.

Онлайн журнал для бухгалтера

Формирование сведений о доходах физических лиц в программе производится в автоматическом режиме. Для корректного формирования сведений необходимо, чтобы в программе были:

- отражены все доходы, полученные физическими лицами за налоговый период;

- введены сведения о праве на налоговые вычеты (стандартные, профессиональные, имущественные, социальные, авансовые платежи по НДФЛ) и отражены фактически предоставленные вычеты;

- рассчитаны и учтены суммы исчисленного, удержанного и перечисленного налога.

Данные о фактически предоставленных физическим лицам за год налоговых вычетах, о суммах исчисленного, удержанного и перечисленного НДФЛ можно получить с помощью отчета «Сводная» справка 2-НДФЛ или Анализ НДФЛ по месяцам (раздел Зарплата и кадры – Отчеты по зарплате).

2-ндфл с разными октмо при смене места нахождения организации

Актуально это еще и потому, что с недавних пор в установленном порядке произошли радикальные изменения. Какие КПП и ОКТМО указывать? По форме 6-НФДЛ компании обязаны подавать сведения каждый квартал, по форме 2-НДФЛ - раз в год.

Внимание

В обоих унифицированных бланках предусмотрено обозначения реквизитов КПП и ОКТМО. Логично, что при переезде компании эти реквизиты меняются.

О том, как заполнять обсуждаемые формы, в том числе и при смене адреса, говорится в разъяснительных положениях, которые периодически выпускают налоговики.

1с:бухгалтерия 8 редакция 3.0 — заполнение формы 2-ндфл при смене кода октмо

Документ За какой период С каким ОКТМО С каким КПП 2-НДФЛ6-НДФЛ Учет в ИФНС по прошлому месту нахождения ОКТМО по прошлому месту нахождения фирмы (обособленного подразделения) КПП по новому месту нахождения фирмы (обособленного подразделения) После постановки на налоговый учет по новому месту нахождения ОКТМО по новому месту нахождения фирмы (обособленного подразделения) В рассматриваемом письме ФНС несколько приоткрыла особенности своего внутреннего учета. Так, при снятии с учета в налоговом органе по прежнему месту нахождения организации (обособленного подразделения) и постановки на учет в налоговом органе по новому месту нахождения карточку «Расчеты с бюджетом» (карточка РСБ, КРСБ) по подоходному налогу инспекторы передают в инспекцию ФНС по новому месту нахождения бизнеса. Одновременно прошлая ИФНС передает инспекторам по новому месту все данные о недоимках и переплатах.

Как сдавать форму 6 ндфл при смене юридического адреса: ожидаемые изменения

Закрыть панель

- Наши услуги

- Обучение и семинары

- Программное обеспечение

- Полезные сервисы

- Печатные издания

- О компании

- Предыдущая

- Следующая

28 апр. | Остались вопросы? Обращайтесь к нашим Экспертам. Письменная подборка Задайте свой вопрос, и наш Эксперт подготовит и отправит Вам подборку документов из Системы КонсультантПлюс по Вашей ситуации.

Журнал «Правовой компас» Составляем приказы и оформляем кадровые документы в различных ситуациях Консультация по телефону Новшества октября-2015 в системе КонсультантПлюс! Подпишитесь на новостную электронную рассылку от «Ю-Софт» Ошибки и уточнения в форме 6-НДФЛ Ближайшие семинары 6июня КОНФЕРЕНЦИЯ! НДС 2018 с подробностями. Последние изменения, новые разъяснения, сложные вопросы, неоднозначные ситуации.

400 bad request

Важно

Чтобы проверить, введены ли необходимые персональные данные сотрудников, можно воспользоваться отчетом Личные данные сотрудников (раздел Зарплата и кадры – Отчеты по кадрам).Нередки бывают случаи, когда организация меняет ОКТМО, например: при смене юридического адреса. Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО).

Основные трудности у бухгалтеров возникают, в связи с этим, при сдаче отчётности 2-НДФЛ. Когда приходится сдавать отчёт в последнюю ФНС, но по разным ОКТМО.

Каким образом это можно реализовать в программе? Есть разные способы решения проблемы. Первый используется в программе «Зарплата и управление персоналом», когда мы показываем признак обособленности подразделения, указываем для него ОКТМО до изменения.

И заполняем документы начисления зарплаты, с выбором этого подразделения.

2 ндфл при смене октмо

Читайте также

- О новом варианте заполнения формы 6-НДФЛ и ошибках при ее заполнении

В отношении реквизита КПП у чиновников также имеются разъяснения. Приведены они в пункте 2.2 того же Порядка. Регламенты пункта гласят, что подавая сведения по форме 6-НФДЛ, нужно указать КПП, действующий на момент представления сведений и обозначенный в свидетельстве о постановке на налоговый учет.

Такие требования актуальны и для обособленных подразделений, и для головного офиса компании. Аналогичный порядок действует и в отношении формы 2-НДФЛ, порядок представления сведений налоговикам при смене адреса изложен в абз.

2 и 7 раздела III Порядка, утвержденного приказом ФНС РФ от 30.10.15 № ММВ-7-11/485, а также в письме Минфина РФ от 19.11.15 № 03-04-06/66956.

Затем формируем справку 2-НДФЛ до нужного нам месяца перехода, на новый ОКТМО и снимаем признак обособленного подразделения, с начислением зарплаты по оставшимся месяцам года. Снова формируем справку, где уже будет значится новый Общероссийский классификатор территорий муниципальных образований.

Но есть и другой способ решения проблемы, возможно – более простой. В этом случае мы редактируем выгруженный файл, с помощью текстового редактора в «Word Pad» или блокноте.

Выглядит это примерно так. Допустим, нам надо выгрузить данные по сентябрь 2016 года, со старым ОКТМО. Мы делаем не проведёнными документы начисления зарплаты с сентября по декабрь 2016 года, формируем отчёт 2-НДФЛ и выгружаем его на рабочий стол.

Открываем файл, с помощью блокнота и применяем комбинацию клавиш «Ctrl + H», или в Блокноте, по закладке «Правка» выбираем команду «Заменить все». (Рис.1).

В частности, пункт 1.10 порядка, утвержденного приказом Налоговой службы РФ от 14.10.15 № ММВ-7-11/450, устанавливает, что при подготовке формы 6-НДФЛ коды ОКТМО нужно указывать по каждому адресу осуществления деятельности компании отдельно. Так, компании - налоговые агенты по НДФЛ должны прописать коды ОКТМО муниципальных образований, на территории которых располагаются и обособленные подразделения, и головной офис. Таким образом, имея несколько мест регистрации в Налоговой по разным ОКТМО, компании придется подать форму 6-НДФЛ в каждое место налогового учета. Такая необходимость возникает при наличии у компании обособленных подразделений, а также при осуществлении деятельности в рамках специального налогового режима по единенному вмененному налогу.

Октмо в 2 ндфл при смене юридического адреса

Главная НДФЛ 19 января 2017, 14:40 В разъяснениях от 27 декабря 2016 года № БС-4-11/25114 налоговая служба России ответила на важный вопрос, с которым сталкиваются многие налоговые агенты по НДФЛ и не находят на него ответа в Налоговом кодексе. Речь идет о представлении в новую ИФНС при изменении в течение года места нахождения компании:

- справок о доходах (2-НДФЛ);

- расчетов по форме 6-НДФЛ.

По мнению налоговиков, после постановки на налоговый учет в ИФНС по новому месту нахождения фирмы либо ее «обособки» в качестве налогового агента она представляет по новому месту справки о доходах (2-НДФЛ) и расчеты по форме 6-НДФЛ. А именно (см.

Как сделать 2 ндфл за 2017 при смене октмо пример

Российской Федерации налоговые агенты представляют в налоговый орган по месту своего учета: — справки, содержащие сведения о доходах физических лиц и суммах исчисленного и удержанного налога (форма 2-НДФЛ), ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом; расчет сумм исчисленного и удержанного налоговым агентом налога на доходы физических лиц (форма 6-НДФЛ) за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом.В случае снятия с учета организации (обособленного подразделения) в налоговом органе по одному месту нахождения и постановки на учет в налоговом органе по другому карточка «Расчеты с бюджетом» по НДФЛ этой организации (обособленного подразделения) подлежит передаче в налоговый орган по новому месту нахождения.

Работодатели – налоговые агенты отчитываются по начисленным доходам в пользу физлиц и подоходному налогу с этих выплат. Сведения подаются в ФНС на ежеквартальной основе. Бланк имеет унифицированный шаблон, который утвержден налоговиками приказом № ММВ-7-11/450@ от 14.10.2015 г. Структура формы предусматривает, в том числе, отражение данных о кодах КПП и ОКТМО, которые изменяются при смене адреса субъектом хозяйствования. Расскажем, как должна отчитаться по 6-НДФЛ фирма, у которой в налоговом периоде изменился адрес.

Как заполняется и подается 6-НДФЛ при смене юридического адреса

В разъяснениях по заполнению 6-НДФЛ указано, что субъекты хозяйствования должны формировать расчетные формы отдельно для каждого кода ОКТМО. Налоговые агенты определяют этот вид шифра по принадлежности их места нахождения к муниципальному образованию. Если отчет подается нотариусом или другим лицом, которое занимается ведением частной практики, то код ОКТМО привязывается к их месту проживания (п. 1.10 приказа № ММВ-7-11/450@).

КПП в отчете должен быть прописан тот, который действует на момент подготовки расчета. Числовая комбинация кода берется из свидетельства о постановке на учет в налоговых органах.

Если компания переезжает и официально регистрирует смену юридического адреса, этот факт скажется и на порядке подачи отчетности в ФНС. До 2016 года налоговики указывали, что после смены адреса предприятие должно сдавать один расчет 6-НДФЛ и только в отделение налоговой инспекции по новому адресу. Но в письме ФНС от 27.12.2016 г., зарегистрированным под № БС-4-11/25114, отражена иная позиция фискальных органов. В ИФНС, к которой компания привязана по новому адресу, подается два расчета 6-НДФЛ:

- с указанием старого ОКТМО и нового КПП за период работы по прежнему адресу (с начала года);

- с указанием новых ОКТМО и КПП за интервал времени после регистрации в другой инспекции ФНС.

Сведения о состоянии расчетов по обязательствам налогового агента передаются из ИФНС по прежнему месту нахождения компании в налоговый орган по новому адресу регистрации фирмы. В ИФНС по новому адресу для такой категории субъектов хозяйствования открывают сразу две карточки расчетов:

- карточка со старым кодом ОКТМО;

- карточка с новым ОКТМО.

6-НДФЛ при смене юридического адреса: пример

- старое место нахождения компании было в г. Феодосия (Республика Крым) по ул. Назукина (ИФНС 9108, код ОКТМО 35726000, КПП 910801000);

- новый адрес – г. Евпатория (Республика Крым) по ул. Южная (ИФНС 9110, код ОКТМО 35712000, КПП 911001000).

Декабрьская зарплата и подоходный налог с нее погашены в декабре 2017 года. Доходы персонала и НДФЛ в 1 квартале 2018 года составляют:

- За январь зарплата начислена в сумме 225 723,60 руб., НДФЛ исчислен и удержан в размере 29 344 руб.

- Февральская зарплата равна 273 405,67 руб. НДФЛ начислен и уплачен после смены адреса по новому ОКТМО в сумме 35 543 руб.

- За март доходы начислены в сумме 244 000,47 руб., выплата прошла в апреле (сумма будет отражена в 1 разделе расчета, но ее не будет во 2 разделе в 1 квартале). НДФЛ начислен в марте в размере 31 720 руб., а удержан в апреле.

При заполнении 6-НДФЛ при смене юридического адреса за 1 квартал необходимо подготовить два отчета, которые отправляются в ФНС по новому месту регистрации. В первом расчете приводятся данные за период с 1 января по 11 февраля 2018 года:

- указывается код КПП 911001000 (новый);

- вписывается ОКТМО 35726000 (старый);

- в строке 010 раздела 1 указывается ставка налогообложения 13%;

- строка 020 – начисленный доход в отчетном интервале составил 225 723,60 руб. (только январские зарплаты);

- строка 040 – январский налог, исчисленный в сумме 29 344 руб.;

- строка 070 – удержанная сумма подоходного налога равна 29 344 руб.;

- раздел 2 будет содержать данные также только о январской зарплате и налоге.

Второй расчет за 1 квартал будет содержать сведения за промежуток времени с 12 февраля по 31 марта 2018 года:

- код КПП 911001000 (новый шифр, действующий на дату подачи документа);

- ОКТМО по новому адресу 35712000;

- в строку 020 вписывается сумма с учетом мартовских начислений, но за минусом января – 517 406,14 руб. (273 405,67 + 244 000,47);

- в графу 040 вносят данные по НДФЛ без января, но с учетом марта – 67 263 руб. (35 543 + 31 720);

- ячейка 070 будет содержать сведения по удержаниям с февральских доходов – 35 543 руб., мартовские перечисления в нее не входят, а январь отражен в расчете со старым ОКТМО;

- в разделе 2 отразятся данные о зарплате и НДФЛ февраля и марта.

Отчетов за полугодие тоже будет два – первый с январскими начислениями по старому ОКТМО, второй, с новым ОКТМО, будет отражать начисления и удержания за период с 12 февраля по 30 июня 2018 года. Два расчета надо будет подавать таким образом до конца налогового периода. Начиная с 1 квартала 2019 г. будет подаваться только один отчет 6-НДФЛ с новым ОКТМО.