Заявление о снятии с учета енвд ооо: инструкция по заполнению. Заявление о снятии с учета енвд ооо: инструкция по заполнению Енвд 3 новая форма

Читайте также

В то время как форма ЕНВД-1 служит для постановки предприятия на учет с налогообложением по вмененному доходу, ЕНВД-3 применяется для прекращения действия этого регламента.

Образец заполнения и пустой бланк формы ЕНВД-3

ФАЙЛЫ

Использование формы

Таким заявлением организация подтверждает свое намерение отказаться от ЕНВД. Причин может быть несколько, включая невозможность вести деятельность в спецрежиме (например, количество сотрудников превысило 100 человек) или переход на другой вариант налогообложения. Эти причины нужно будет указать согласно коду, приведенному в шапке.

Выход организации из режима ЕНВД осуществляется по заявлению. Форму следует подавать и в том случае, когда компания временно не ведет деятельность, так как исчезает причина для налогообложения по спецрежиму.

Особенности заполнения

Налоговые органы принимают форму заполненную как вручную, так и в электронном виде. Для рукописного текста пользуйтесь черной или фиолетовой ручкой. В обоих случаях проверяйте, чтобы каждый символ находился в своей ячейке.

Недопустимы исправления, а также пустые поля за исключением тех, где нужен пробел. Когда название переносится на новую строку, перед ним нужна одна пустая клетка, как в примере.

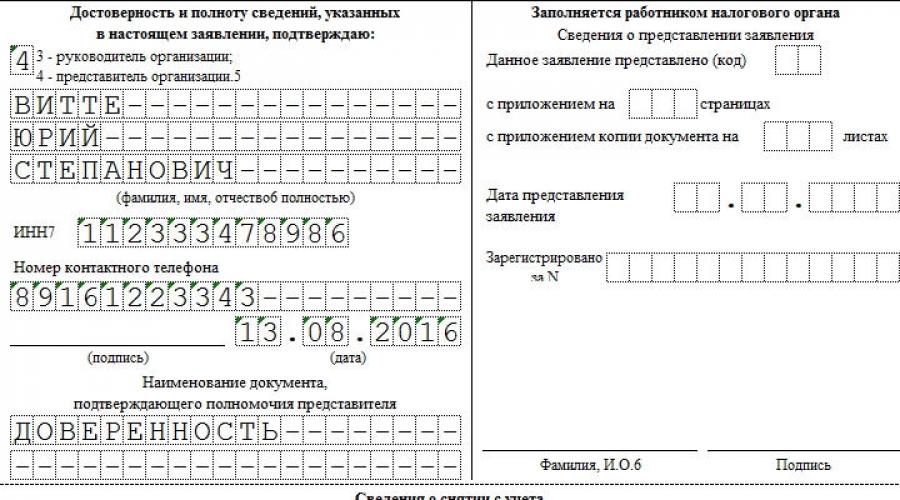

Если форму подает не руководитель компании, а представитель, на него нужно заполнять соответствующие поля. В графе “Документ” предусмотрено только название — устав, доверенность и т.п. В случаях, когда у ответственного лица отсутствует отчество, эту строку оставляют пустой. У нас форма ЕНВД-3 подаётся доверенным лицом.

КПП должен соответствовать тому, что вы указали в ЕНВД-1. Если вы закрываете предприятие или переходите на другую налоговую ставку, количество видов деятельности может увеличиться. Для этого распечатайте 2 экземпляра приложения и внесите следующие (после третьей) услуги в ячейки на второй странице. Соответственно, поменяется и число страниц в документе, что отражено на титульной странице. У нас — 2 кода вида предпринимательской деятельности, и хватило одного листка приложения:

Сроки и особенности подачи

Как и другие формы этого типа, ЕНВД-3 нужно подавать в пятидневный срок. Он высчитывается от даты прекращения деятельности. Исключение — случаи, когда предприятие перестало соответствовать требованиям по “вмененке”. В этом случае нужно подавать в последний день месяца в текущем налоговом периоде.

Напоминаем, что если форму подает не руководитель организации, то к бланку прикладывается копия доверенности на лицо, сдающее ЕНВД-3. Дополнительно подается также копия квартального отчета.

Когда форма ЕНВД-3 не нужна

Не следует забывать, что это заявление рассчитано на организации. Соответственно, оно не подойдет для ИП. Таким предпринимателям нужно подавать форму .

Одним из самых популярных налоговых режимов на сегодняшний день является ЕНВД. Он обладает большим количеством самых разных достоинств.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

В первую очередь, Единый налог на доходы физических лиц позволяет снизить налоговую нагрузку на индивидуального предпринимателя, организацию.

В то же время у ЕНВД есть свои недостатки – это достаточно сложная бухгалтерская отчетность, а также обширный пакет бумаг, обязательный для подачи в ФНС.

Документ, позволяющий отказаться от работы по данной системе, является ЕНВД 3.

Общие сведения

Режим под названием ЕНВД представляет собой форму отчетности, при использовании которой налогоплательщик перечисляет всего только один налог.

ЕНВД заменяет следующие сборы в пользу бюджета государства:

Основные элементы налогообложения

Все, что касается объектов, облагаемых налогом при ЕНВД, обозначается в соответствующем разделе Налогового кодекса Российской Федерации ().

Основные положения данной статьи:

- налоговой базой является вмененный доход, получаемый организацией/предпринимателем в течение отчетного периода;

- объект налогообложения – доход вмененный.

Согласно данной статье, вмененный доход определяется как произведение величины базовой доходности на фактический физический показатель.

При этом при составлении отчетности, в частности – , необходимо использовать специальные коэффициенты-дефляторы:

Величина коэффициента К 1 устанавливается ежегодно различной. Например, в 2013 году он составляет 1.569 согласно соответствующему

Значение коэффициента-дефлятора К 2 является постоянным. Он рассчитывается исходя из совокупности факторов, влияющих на ведение какого-либо вида деятельности.

При этом К 2 устанавливается на местном уровне специальными актами:

- муниципальных округов;

- городов;

- городских округов.

Величина коэффициента строго регламентирована законодательством. Она может колебаться только в пределах от 0.005 до 1.

Налоговым периодом при использовании Единого налога на вмененный доход является квартал. Величина налоговой ставки – 15% от всего вмененного дохода.

Куда обращаться с заявлением

Заявление рассматриваемого типа должно быть представлено в установленные в законодательстве сроки по месту регистрации индивидуального предпринимателя или же организации в налоговых органах.

Причем очень важно правильно оформить ЕНВД-3. Так как в противном случае налоговая служба имеет полное право отказать заявителю в прекращении деятельности по ЕНВД или же переходе на иной режим.

Потребуется заново составлять форму-заявление ЕНВД-3, что ведет к потере большого количества времени.

Законные основания

Чтобы официально прекратить ведение предпринимательской деятельности, либо перейти на другой режим налогообложения (), ИП или же руководителю предприятия необходимо сняться с учета.

Делается это путем подачи заявления по форме ЕНВД-3. На сегодняшний день, в связи с реформированием действующего законодательства, налогоплательщик, работающий на ЕНВД, не обязан сообщать в налоговый орган по месту регистрации о смене вида деятельности, а также месте её осуществления.

В то же время, налогоплательщик имеет законное право сделать это при помощи Заявления о снятии/постановке на учет ( , ).

Не могут использовать ЕНВД:

- крупные налогоплательщики;

- предприниматели, предоставляющие услуги общественного питания в медицинских учреждениях, школах;

- предприятия и предприниматели, суммарная численность работников которых превышает 100 человек;

- организации, в которых доля участия иных организаций составляет более ¼ (исключения обозначаются в ст.№346.26 НК РФ).

Если одно из обозначенных выше условий нарушено, то налогоплательщик обязан перейти с ЕНВД на подходящий ему налоговый режим. В противном случае проблем с налоговыми органами не избежать.

Также не могут использовать ЕНВД предприниматели, занимающиеся деятельностью, которая обозначена в п.2 ст.№346.26 НК РФ.

Невозможно использование данного налогового режима:

- при наличии ;

- при наличии .

Важным достоинством «вмененки» является отсутствие ограничения по величине доходов. Также следует помнить, что ЕНВД планируют отменить к 2019 году.

Новая форма ЕНВД-3 в 2019 году (образец заполнения)

Если индивидуальный предприниматель или же руководитель принял решение об изменении налогового режима, либо прекращении своей деятельности, то следует в установленный законодательством срок сдать заявление ЕНВД-3 в налоговые органы.

При этом следует правильно заполнить все разделы. В противном случае у ФНС могут возникнуть различные вопросы.

Инструкция

При заполнении формы ЕНВД-3 необходимо указывать следующую информацию:

- ИНН – указывается индивидуальный налоговый номер налогоплательщика, который присвоен налоговой службой;

- КПП – прописывается код, который присвоен по месту уплаты налогового сбора (присваивается по месту регистрации);

- в графе №3 вписывается код той налоговой, куда подаются документы;

- в разделе №4 – обозначается причина отказа от использования ЕНВД:

- в разделе №5 обозначается тип компании:

| Цифра 1 | Российская компания |

| Цифра 2 | Зарубежный резидент |

- далее следует четыре пустые строки – в них необходимо вписать полное наименование компании или же предприятия, обозначенное в регистрационных документах;

- в графе ОГРН прописывается государственный регистрационный номер – он строго индивидуален;

- ниже и правее раздела с ОГРН расположено поле, где вписывается дата, с момента наступления которой работа с режимом ЕНВД была прекращена;

- «Приложение к заполнению составлено» — обозначается суммарное количество листов, использованное для формирования приложения;

- если ЕНВД-3 подается доверенными лицами, то необходимо заполнить поле, где прописывается количество копий документа;

- чуть ниже располагается поле, где требуется обозначить статус подающего данный документ:

- ниже присутствует три пустых строки – необходимо отчетливо прописать в них фамилию, имя и отчество подающего ЕНВД-3;

- в самом низу присутствует поле, в которое необходимо написать наименование документа, дающего право на предоставление ЕНВД-3 в соответствующие органы для снятия с учета.

Важно вносить все данные максимально отчетливо и только при помощи черной или же синей гелиевой ручки.

Также допускается использование машинной печати. Необходимо, чтобы все данные, внесенные в свободные поля, были обязательно отчетливо видны.

Как заполнять приложение

Рассматриваемое заявление всегда подается в комплекте со специальным приложением.

Оно также содержит специальные свободные поля для заполнения, в которые необходимо вносить следующие данные:

- в первом поле сверху прописывается ИНН – индивидуальный номер налогоплательщика;

- далее обозначается КПП, а также номер текущей страницы (2);

- следующий шаг – заполнение кода вида предпринимательской деятельности – он состоит из двух цифр, его можно узнать в соответствующих законодательных актах;

- ниже расположены поля, в которые требуется вписать адрес, по которому осуществлялась предпринимательская деятельность:

- Почтовый индекс (шесть цифр) и код региона (две цифры).

- Район.

- Город.

- Населенный пункт.

- Улица/проспект.

- Номер дома/корпуса.

- Номер квартиры/офиса.

При необходимости возможно комплектование заявления дополнительными приложениями. Необходимо лишь обозначить данный момент в соответствующих полях.

Пример

Если у предпринимателя или руководителя организации отсутствует опыт составления подобного рода документов, то лучше всего ознакомиться с уже заполненным примером ЕНВД-3. Его достаточно просто обнаружить на просторах интернета.

Также при необходимости можно обратиться в специализированные организации, занимающиеся консультацией в подобных ситуациях. Сотрудники налоговой службы, скорее всего, не откажут в помощи.

В какие сроки сдавать

Сдать заявление типа ЕНВД-3 желательно в обозначенный в действующем законодательстве срок. Длительность его составляет всего 5 дней.

Причем отсчитываться он может от различных событий:

- с числа, когда прекращается предпринимательская деятельность по форме ЕНВД или же осуществляется переход на какой-либо иной режим налогообложения (УСН, патентный и другое);

- с последнего дня месяца, в течение которого были допущены нарушения требований, обозначенных в п.2.2 ст.№346.26 Налогового кодекса Российской Федерации.

На данный момент осуществляются различного рода реформы в сфере налогового обложения. Именно поэтому необходимо внимательно следить за изменениями и новыми законодательными актами.

Их несоблюдение доставит большое количество проблем, потому руководителям предприятия и индивидуальным предпринимателям следует не реже раза в месяц посещать официальный сайт ФНС .

Ежеквартально плательщики ЕНВД отчитываются о своей деятельности в ИФНС. «Вмененная» декларация в 2017 году претерпела изменения, и за первый квартал 2017 г. составлять отчет следует уже по новой форме (приказ ФНС РФ от 04.07.2014 № ММВ-7-3/353 с изм. от 19.10.2016). Что изменилось в отчетном бланке ЕНВД-2017 и каких разделов декларации коснулись новшества, как заполнить отчетность налогоплательщикам на «вмененке» – обо всем этом читайте в нашей статье.

Новая декларация по ЕНВД с 2017 года

Изменений в форму декларации внесено немного, в том числе:

- поменялись штрих-коды на всех страницах,

- изменился расчет «вмененного» налога в разделе 3 декларации по ЕНВД для ИП-работодателей. Теперь предприниматели могут до 50% уменьшать налог на сумму страховых взносов, уплаченных не только за работников, но и за себя (пп.1 п. 2 ст. 346.32 НК РФ).

Также изменения коснулись Форматов представления электронной декларации и Порядка заполнения декларации ЕНВД.

Новую декларацию ЕНВД 1 квартала 2017 г. нужно подать не позднее 20 апреля 2017 г. «Старая» форма применялась в последний раз для отчета за 4 квартал 2016г. и больше ее использовать нельзя.

Электронно декларацию подают те, у кого работает более 100 сотрудников, при меньшей среднесписочной численности можно представить отчет на бумаге.

Порядок заполнения декларации по ЕНВД 2017

Состав декларации остался прежним: титульный лист и три раздела. При их заполнении удобнее придерживаться следующей последовательности – сначала данные вносятся в Раздел 2, затем в Раздел 3, и в последнюю очередь заполняется Раздел 1. Приложение № 3 к приказу № ММВ-7-3/353 содержит подробный порядок заполнения декларации по ЕНВД-2017.

Общие требования к заполнению «вмененной» декларации стандартны:

- Денежные показатели указываются без копеек, с округлением до полных рублей;

- Все страницы пронумеровываются;

- При отсутствии показателя в ячейке проставляется прочерк;

- Вверху каждой страницы указывается ИНН и КПП налогоплательщика;

- Распечатывать отчет следует только с одной стороны листа, и не скреплять листы степлером.

Как заполняются разделы декларации ЕНВД за 1 квартал 2017 г. рассмотрим на примере:

ИП Воробьев весь 1 квартал 2017 г. применял ЕНВД , занимаясь грузоперевозками в Ярославле (код ОКВЭД 49.41). Автопарк включает 3 автомобиля, в штате есть работники, помимо самого ИП. Базовая доходность 6000 руб. в месяц. Коэффициент К1 в 2017 г. = 1,798, а К2 = 1. В 1 квартале Воробьев уплатил за себя 5000 руб. страхвзносов, а за работников – 12 000 руб.

Раздел 2

У ИП Воробьева всего один вид и адрес «вмененной» деятельности, поэтому заполнен будет лишь один лист раздела. При осуществлении нескольких направлений бизнеса на ЕНВД, на каждый из них отводится отдельный раздел 2 налоговой декларации ЕНВД-2017.

Код в строке 010 выбираем из приложения № 5 к Порядку заполнения – вид деятельности «05».

В строки 070-090 по каждому месяцу квартала вносим:

- Гр. 2 физпоказатель – 3 (число автомобилей, используемых во «вмененной» деятельности);

- Гр. 3 число дней деятельности на ЕНВД - ставим прочерк, поскольку все месяцы отработаны полностью; когда часть месяца деятельность велась на другом режиме, нужно указывать число дней работы на ЕНВД;

- Гр. 4 налоговая база - при полностью «вмененном» месяце рассчитывается как произведение показателей по строкам 040, 050, 060, 070 (080, 090). В нашем случае налоговая база по гр. 4 будет одинаковой в каждом месяце 1 квартала: 6000 руб. х 1,798 х 1 х 3 = 32 364 руб.

Когда отработан неполный месяц, полученный результат дополнительно нужно разделить на число календарных дней месяца и умножить на отработанные дни.

Налоговую базу квартала получим, сложив базу за 3 месяца – 97 092 руб. (строка 100). Умножим ее на ставку 15% и получим сумму налога – 14 564 руб. (строка 110).

Раздел 3

Рассчитаем вычеты и сумму налога к уплате:

- В строке 005 признак «1», поскольку наш ИП имеет наемных работников.

- По строкам 020 и 030 указываем сумму перечисленных в 1 квартале страховых взносов за работников (12000 руб.) и «за себя» (5000 руб.) соответственно. Обратите внимание, что строку 030 в бланке ЕНВД-2017 могут заполнять теперь и ИП с работниками, чтобы уменьшить начисленный налог ЕНВД на сумму фиксированных взносов.

- К вычету ИП с работниками могут принять не более 50% от «вмененного» налога по строке 010: 14 564 руб. х 50% = 7282 руб. Хотя сумма уплаченных взносов 17 000 руб. (12 000 руб. + 5000 руб.), но из них к уменьшению возьмем только 7282 руб.

- Общая сумма ЕНВД для ИП Воробьева к уплате – 7282 руб. (строка 040).

Раздел 1

Здесь указывается, сколько налога подлежит уплате по каждому коду ОКТМО. В нашем случае код один, значит будет заполнен лишь первый блок строк 010-020. Строка 020 будет равна строке 040 раздела 3 – 7282 руб.

Если ОКТМО больше одного, расчет по каждому из них делается пропорционально доле в общей сумме налога: стр. 020 = стр. 040 раздела 3 * (сумма строк 110 раздела 2 по коду ОКТМО/ стр. 010 раздела 3).

При сложении сумм налога по всем кодам ОКТМО в разделе 1 должен получиться результат, равный строке 040 раздела 3.

С недавних пор режим налогообложения, связанный с уплатой ЕНВД, стал добровольным. Это значит, что применять его организация может, если сочтет нужным, а также в установленном законодательством порядке она имеет право сменить данную систему на более выгодную. Для этого хозяйствующий субъект должен подать заявление о снятии с ЕНВД.

Выделяют несколько случаев прекращения использования ЕНВД. К ним относятся:

- Фирма перестала осуществлять вид деятельности, находящейся на вмененке.

- Переход на более выгодный другой режим налогообложения.

- Несоответствие критериям применения ЕНВД (например, превышение числа работников предприятия свыше 100 человек).

Заявление о снятие с учета ООО направляет в ИФНС независимо от причин отказа от этого режима налогообложения. Для бланка установлена специализированная форма ЕНВД-3.

Подача заявления производится в течение пяти дней с момента прекращения использования ЕНВД. При этом последним днем на ЕНВД считается указанная в бланке ЕНВД-3 дата, либо последний день месяца, в котором было допущено несоответствие установленным критериям, либо дата перехода на другую систему.

Налогоплательщикам нужно принимать во внимание то, что на некоторые режимы можно перейти только с начала года (например, ), и если организация отправит заявление ЕНВД-3 в течение года, то она окажется на ОСНО, а это означает увеличение налоговой нагрузки и количество сдаваемых отчетов.

Документ можно подать через доверенное лицо, по почте, или через электронный канал связи. Бланк заявления можно заполнить при помощи специализированных программ, интернет-сервисов или от руки. Если снятие с учета осуществляется в нескольких местах осуществления деятельности (городах, районах и.д.), то подавать документ нужно по каждому адресу. Это же распространяется и на виды деятельности.

Налоговый орган снимает с учета организацию в течение пяти дней с момента поступления заявления. Должностные лица ИФНС направляют в организацию уведомление о снятии в письменной форме.

Образец заполнения ЕНВД-3

В верхней части бланка записываются ИНН и КПП компании. Если предприятие использует несколько режимов, то ей в бланке нужно заполнять КПП для ЕНВД (пятая и шестая цифры в коде – «35»)

Ниже справа, под номером формы проставляется четырехзначный код налоговой службы, в которую направляется этот документ.

Ниже справа, под номером формы проставляется четырехзначный код налоговой службы, в которую направляется этот документ.

- Цифра «1» ставится если деятельность по данному виду прекращается по собственному желанию.

- «2» – если компания собирается переходить на другой тип налогообложения.

- «3» – если произошло нарушение требований НК РФ (численность более 100 человек или доля других компаний в капитале более 25%).

- «4» – по другим причинам.

Затем проставляется принадлежность компании:

- «1» – российская.

- «2» – иностранная.

Потом нужно вписать полное наименование фирмы согласно учредительных документов. Все незаполненные клетки необходимо прочеркнуть. Ниже указывается ОГРН.

Следующим шагом нужно проставить дату, с которой прекращается деятельность по ЕНВД. На следующий строчку указывается количество листов приложений с расшифровкой видов деятельности. Кроме этого, если бланк предоставляется не лично директором, а доверенным лицом, то нужно проставить на скольких листах прилагаются документы, подтверждающие его права.

Следующим шагом нужно проставить дату, с которой прекращается деятельность по ЕНВД. На следующий строчку указывается количество листов приложений с расшифровкой видов деятельности. Кроме этого, если бланк предоставляется не лично директором, а доверенным лицом, то нужно проставить на скольких листах прилагаются документы, подтверждающие его права.

После этого бланк делится на две части, заполнять необходимо только левую половину. Здесь нужно указать, кто подает документ в налоговую - руководитель (код «3») или представитель (код «4»). Затем указываются полные Ф.И.О. лица и его ИНН, контактный телефон. После чего нужно поставить личную подпись и указать дату составления заявления. Если подача производится через представителя, то в следующее поле нужно вписать название документа, который подтверждает его права. Во всех упомянутых выше полях пустые клетки нужно обязательно прочеркивать.

Затем необходимо заполнить лист-приложение. На один можно вписать три , по которым происходит окончание применения ЕНВД. Если таких видов больше, то можно использовать дополнительные листы.

Заполнение приложения начинается с указания ИНН и КПП компании, а также порядкового номера листа. Затем нужно записывать код вида деятельности, по которому нужно сняться с учета и адрес, по которому производилась работа. Все пустые клетки на этом листе, в том числе незаполненные блоки, нужно прочеркнуть.

В конце страницы ставится подпись руководителя или уполномоченного лица.

Для того чтобы стать налогоплательщиком единого налога, и организации, и ИП должны подать заявление в определенной форме. Данное требование также актуально и к прекращению работы данной системы налогообложения. Заявление о снятии с учета также разнится в зависимости от того, кто его подает. В данной статье мы разберемся с нюансами заполнения ЕНВД-3.

Как и ко всем формам документов для налоговой службы, к ЕНВД-3 предъявляются общие требования, например:

- Заполнять только чернильной ручкой или на компьютере, а затем распечатать.

- Ошибки, исправления переводят бланк в ранг «испорченных».

- Все даты должны отображаться в виде ХХ.ХХ.ХХХХ.

- Те ячейки, которые заполнению не подлежат, должны быть отмечены прочерками.

- Требования к шрифту в компьютерном формате, как и во всех других формах, Courier New высотой 16 - 18.

- Направление заполнения слева-направо. Удивительно, но это является наиболее распространенной ошибкой среди заполнителей.

Титульный лист

На титульной странице вносятся все данные по организации: указывается ИНН, а также КПП, указывается кодовое название того налогового органа, где организация поставлена на учет как плательщик ЕНВД. Следующим шагом является указание причины, по которой организация желает сняться с учета. Причины указываются в виде специализированных кодов.

Наименование и ОГРН организации указываются согласно уставным документам. Следующей указываем дату, когда прекращена деятельность или прекращено действие режима. Достоверность заполнения данной формы подтверждает владелец организации или ее представитель. Если это второй случай, то нужно предоставить те документы, которые подтвердят его право на представительство.

Образец заполнения титульного листа ЕНВД-3:

Приложение к форме

Следующим этапом заполнения формы ЕНВД-3является заполнение приложения.

В нем указываются все виды деятельности, которые осуществляет организация и которые прекращают облагаться ЕНВД. Указывают их в виде кодов, как и при постановке на учет. Если этих видов более трех, то придется заполнить приложение на еще одном листе.

В данной части заявления указываются также адреса, по которым организация ведет свою деятельность.

В приложении, как и на титульном листе, прочерками заполняют те графы, которые остались пустыми.

Образец заполнения:

Назначение данной формы

Заявление по форме, указанной выше, является обязательным конкретно для организаций. Они подают его в разных случаях, в число которых входят:

- Прекращение деятельности, которая подлежит ЕНВД.

- Изменение рода самой деятельности, даже если новая все равно подлежит ЕНВД.

- Изменение адресов, по которым организация воспроизводит свою деятельность.

- Желание перейти на новый режим налогообложения.

- Желание вернуться к старому режиму налогообложения.

Независимо от причины, налоговый орган должен снять данную организацию с учета плательщиков ЕНВД. Именно для этого подается данный документ.

Отдельно стоит отметить изменения внутри самой организации. Если она сменила характер собственных занятий, если сменила адреса, по которым осуществляет предоставление услуг, то уведомить про данные перемены налоговый орган – это обязанность организации.

Даже в том случае, когда деятельность фирмы выходит за рамки подлежащей «вмененке», то есть организация теряет право на данный спец. режим, в ее обязанностях все равно остается самостоятельная подача документов для того, чтобы снять организацию с учета как плательщика ЕНВД.

Сроки подачи ЕНВД-3

Организация, выходящая из режима ЕНВД по тем или иным причинам, должна произвести снятие с учета в течение пяти дней после завершения своей деятельности. Именно эта дата – день прекращения — указывается в определенном месте формы ЕНВД-3, и ее считают тем днем, когда произведено снятие с учета.

При обстоятельствах, когда данная организация переходит на другой режим налогообложения, например, выбрав для себя УСН, предоставить в налоговую заявление о снятии с учета она должна в пятидневный срок с момента начала действия новой системы обложения налогами, указав в заявлении именно эту дату.

Когда же организацию лишают права воспользоваться ЕНВД вследствие совершенных ею нарушений, то дата снятия с учета и срок для этого исчисляются от окончательного дня того месяца, в котором выявились нарушения.

ЕНВД-3 подается в тот налоговый орган, в который подавала организация заявление о постановке на учет, даже если она сменила адреса деятельности.

Сама форма может претерпевать изменения в законодательном режиме, поэтому, скачивая ее из интернета, стоит проверить актуальность ее на данный момент. Так, например, последние корректировки законодательство вносило в нее в 2014 г. Именно форма за тот год является утвержденной к подаче организациями.

Смотрите также интересное видео про ЕНВД:

Итак, форма ЕНВД-3 создана для того, чтобы организации могли снять свою деятельность с учета как плательщика ЕНВД в том случае, если они прекращают деятельность, меняют ее род, переходят на другую систему налогообложения или по другим причинам. Данная форма проста в заполнении, но имеет некоторые нюансы, которые надо учитывать во избежание штрафов и пени от налоговой службы. Данная форма нужна организациям, так как для ИП заполняются заявления по другим формам.